El carry trade es una popular estrategia de inversión utilizada por los operadores para aprovechar las diferencias de tipos de interés entre dos divisas. Es una forma de pedir dinero prestado en una divisa con un tipo de interés bajo e invertirlo en otra que ofrezca un rendimiento más alto.

¿El objetivo? Beneficiarse de la diferencia de tipos de interés, también conocida como «carry».

Las operaciones de carry trade son especialmente comunes en los mercados de divisas, donde ciertas monedas (como el yen japonés), suelen tener tipos de interés mucho más bajos que otras (como el dólar estadounidense).

En esencia, una operación de carry trade es un concepto sencillo, pero implica varias partes móviles que la hacen un poco más compleja en la práctica. En términos sencillos, se trata de tomar dinero prestado en una divisa con un tipo de interés bajo e invertirlo en una divisa con un tipo de interés más alto para embolsarse la diferencia de tipos de interés.

Los inversores piden prestado en la divisa de bajo interés e invierten en la de mayor rendimiento, cobrando la diferencia de tipos de interés a lo largo del tiempo.

Aunque el concepto parece sencillo, hay factores clave que hacen que funcione, y a veces que no funcione.

Veamos algunos ejemplos y puntos clave:

Todo el fundamento de una operación de carry trade se basa en la diferencia entre los tipos de interés de dos divisas. Por ejemplo, supongamos que el yen japonés tiene un tipo de interés del 0,1% y el dólar australiano del 4%. Un inversor puede tomar prestados yenes, que es esencialmente dinero barato, y comprar dólares australianos para obtener el rendimiento del 4%. La diferencia (3,9%) se convierte en el beneficio del inversor.

No se trata sólo de los tipos de interés. El valor de las divisas también fluctúa, lo que puede jugar a su favor o en su contra. Por ejemplo, si toma prestados yenes japoneses para comprar dólares australianos, y el dólar australiano se aprecia, no sólo ganará por el diferencial de intereses, sino también por el movimiento de la divisa. Sin embargo, si el dólar australiano se debilita, su operación de carry trade podría acarrearle pérdidas.

El carry trade no debe considerarse dinero gratis. Porque hay comisiones de transacción, diferenciales y, a veces, cambios inesperados en el mercado. Por ejemplo, si las tensiones geopolíticas provocan el fortalecimiento del yen, el importe prestado podría encarecerse repentinamente.

Las operaciones de carry trade a menudo implican el uso de apalancamiento, lo que significa pedir prestado más dinero del que se posee para amplificar las ganancias potenciales. Por ejemplo, si dispone de 10.000 $ pero pide prestados 50.000 $ para ejecutar una operación de carry trade, cualquier beneficio se amplifica.

Las operaciones de carry trade se producen por las diferencias en los tipos de interés entre países.

Cuando el banco central de un país mantiene tipos de interés más bajos, mientras que otro país ofrece rendimientos más altos, los operadores e inversores ven una oportunidad de beneficiarse de la diferencia. Piden prestado en la divisa del país con el tipo más bajo e invierten en la divisa de mayor rendimiento.

Es una forma de que los inversores obtengan ingresos pasivos de los pagos de intereses y, al mismo tiempo, se beneficien potencialmente de los movimientos favorables de las divisas.

Tanto los inversores institucionales como los particulares pueden beneficiarse de las operaciones de carry trade. Las grandes instituciones financieras, como los hedge funds y los bancos de inversión, suelen utilizar esta estrategia a una escala mucho mayor.

Emplean el apalancamiento, que amplifica sus beneficios potenciales al permitirles pedir prestadas sumas importantes para aprovechar la diferencia de tipos. Los operadores minoristas también se benefician, aunque a menor escala, tomando prestado en divisas de bajo interés como el yen japonés o el franco suizo e invirtiendo en divisas de mayor rendimiento como el dólar australiano o neozelandés.

Estas operaciones ofrecen una forma de obtener rendimientos regulares en condiciones de mercado estables. Sin embargo, estas oportunidades dependen de la estabilidad de los tipos de interés y del valor de las divisas.

Las operaciones de carry trade suelen ejecutarse en pares de divisas. Algunas divisas suelen estar implicadas en carry trades debido a sus tipos de interés históricamente bajos o altos.

Cada una de estas operaciones implica pedir prestado en una divisa con un tipo de interés bajo (como el yen japonés o el franco suizo) e invertir en una divisa con un rendimiento más alto (como el dólar australiano o el real brasileño). Veamos algunos ejemplos reales de estas operaciones.

Una de las operaciones de carry trade más populares consiste en endeudarse en yenes japoneses (JPY), que durante mucho tiempo han tenido un tipo de interés ultrabajo, e invertir en dólares australianos (AUD), una divisa asociada a tipos de interés mucho más altos.

Durante años, la fortaleza de la economía australiana y los tipos de interés más elevados del banco central atrajeron a los inversores hacia este carry trade. El carry trade JPY/AUD ofrecía la doble ventaja de un alto rendimiento y una relativa estabilidad de la divisa. Sin embargo, esta operación dejó de ser rentable durante las recesiones económicas o cuando el yen se apreció.

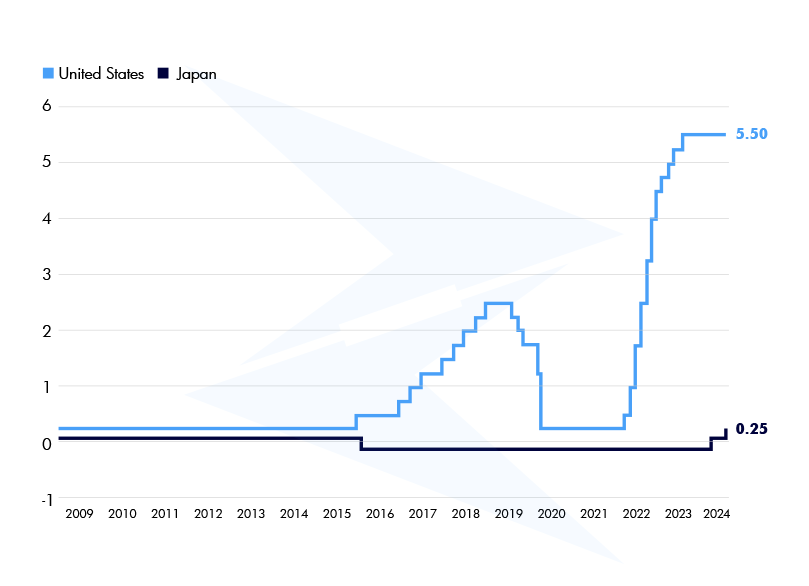

Otra operación de carry trade muy conocida consiste en endeudarse en yenes e invertir en dólares estadounidenses (USD). Los tipos de interés más elevados de la Reserva Federal en comparación con los del banco central japonés hicieron que esta operación resultara atractiva durante muchos años, especialmente en periodos de expansión económica en Estados Unidos.

Los inversores podían aprovechar la diferencia, beneficiándose tanto del diferencial de tipos de interés como de la posible apreciación del dólar estadounidense. Pero esto puede invertirse rápidamente si el yen se fortalece o si los tipos de interés estadounidenses bajan.

El franco suizo (CHF) es otra divisa con tipos de interés constantemente bajos, a menudo en territorio negativo, lo que la convierte en una excelente moneda de financiación. Por otro lado, los dólares neozelandeses (NZD) han ofrecido históricamente rendimientos mucho más altos.

Los inversores toman prestados francos para invertir en activos neozelandeses de mayor rendimiento.

El par euro (EUR) y real brasileño (BRL) representa una operación de carry trade más volátil pero potencialmente lucrativa. Tomar prestado en euros, donde los tipos de interés han sido más bajos debido a las políticas monetarias del Banco Central Europeo, e invertir en activos brasileños, que ofrecen altos rendimientos, ha sido una opción atractiva para los inversores tolerantes al riesgo.

La inversión en activos brasileños, que ofrecen altos rendimientos, ha sido una opción atractiva para los inversores tolerantes al riesgo. Esta operación ha generado grandes beneficios durante los períodos de estabilidad económica en Brasil.

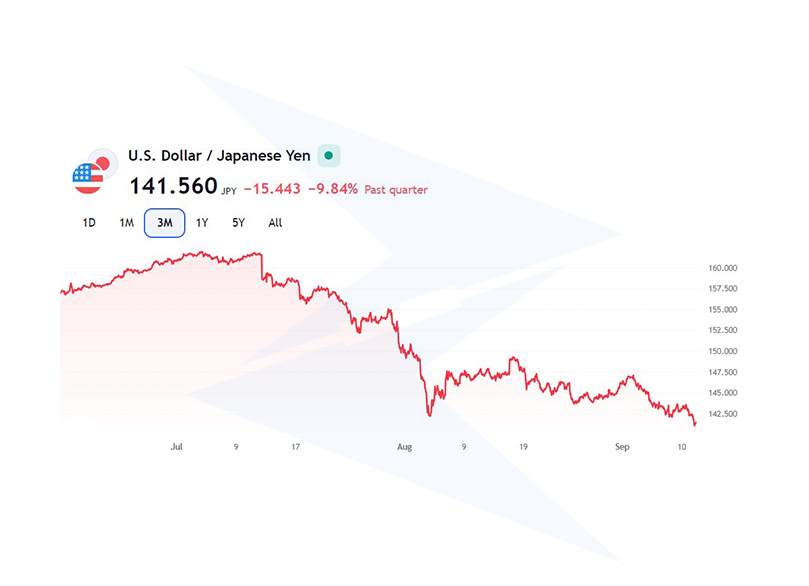

A principios de 2024, ocurrió algo significativo en el mundo de las carry trades: La reversión del carry trade del yen japonés.

Durante años, los inversores se habían endeudado en yenes japoneses (JPY) a tipos de interés cercanos a cero para invertir en divisas de mayor rentabilidad. Esta estrategia funcionó bien mientras Japón mantuvo sus tipos de interés extremadamente bajos.

Sin embargo, en 2024, una combinación de subida de los tipos de interés en Japón y creciente incertidumbre económica mundial llevó a muchos inversores a invertir estas operaciones, lo que se conoce como «deshacer». Cuando el banco central japonés dio a entender que iba a endurecer su política monetaria para combatir la inflación, el yen empezó a apreciarse rápidamente.

Los inversores, que se habían endeudado en yenes, se encontraron de repente con el creciente coste de devolver sus préstamos en la moneda ahora más fuerte. Como consecuencia, empezaron a vender sus activos de mayor rendimiento (como el USD o el AUD) y a recomprar yenes para liquidar sus posiciones. Esta situación provocó una fuerte apreciación del yen y una caída de las divisas de mayor rendimiento.

Esta reversión provocó una gran volatilidad en los mercados de divisas. Los inversores con grandes posiciones apalancadas se vieron especialmente afectados, ya que la fortaleza del yen redujo el valor de sus posiciones.

El desenlace del carry trade japonés de 2024 sirve para recordar los riesgos asociados a las operaciones de carry trade, especialmente en un entorno en el que las políticas de los bancos centrales pueden cambiar de forma inesperada.

¿Cuáles son los riesgos de las operaciones de carry trade?

Las operaciones de carry trade conllevan varios riesgos, como las fluctuaciones de las divisas, las variaciones de los tipos de interés y la volatilidad de los mercados. Los cambios repentinos en el valor de las divisas o en las políticas de los bancos centrales pueden convertir rápidamente una operación de carry trade rentable en una pérdida. Los inversores que utilizan un apalancamiento elevado son especialmente vulnerables.

¿Cuáles son las diferencias entre la teoría y la práctica en las operaciones de carry trade?

En teoría, las operaciones de carry trade parecen sencillas: pedir prestado en una divisa de bajo interés e invertir en otra de mayor rendimiento. En la práctica, sin embargo, aspectos como los costes de transacción, la volatilidad de las divisas y los acontecimientos inesperados del mercado hacen que las operaciones de carry trade sean más arriesgadas y complejas de lo que parecen sobre el papel.

¿En qué consiste la reversión de las operaciones de carry trade?

Las operaciones de carry trade se deshacen cuando los inversores comienzan a salir de sus posiciones, a menudo debido a cambios en las condiciones del mercado o al aumento de los costes de la divisa de financiación. Esto puede dar lugar a una rápida apreciación de la divisa de bajo interés (como el yen), ya que los operadores la recompran para devolver los préstamos.

¿Quién suele realizar carry trades?

Las operaciones de carry trade son habituales entre los inversores institucionales, como los hedge funds y las grandes empresas financieras, que pueden aprovechar el apalancamiento y los diferenciales de tipos de interés. Sin embargo, los inversores particulares también participan en carry trades, especialmente en el mercado de divisas.

¿Cómo influyen las políticas de los bancos centrales en las operaciones de carry trade?

Las políticas de los bancos centrales, especialmente las relacionadas con los tipos de interés, influyen directamente en las operaciones de carry trade. Si un banco central sube los tipos de interés de una divisa de bajo rendimiento, la operación resulta menos rentable.

En cambio, cuando los bancos centrales mantienen los tipos bajos, estas operaciones prosperan.

¿Pueden ser rentables las operaciones de carry trade en mercados volátiles?

Las operaciones de carry trade suelen ser más rentables en mercados estables con fluctuaciones mínimas de las divisas. En los mercados volátiles, los riesgos aumentan, lo que hace más difícil mantener una posición.

Perspectivas para los metales preciosos tras la venta masiva

Perspectivas para los metales preciosos tras la venta masiva

Los metales preciosos revirtieron sus máximos históricos tras una fuerte corrección. Descubra qué desencadenó la venta masiva y qué significa para los precios del oro y la plata.

Detalle Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

El USDCHF entró en 2026 bajo una fuerte presión vendedora. El debilitamiento del dólar estadounidense parece ser la razón principal.

Detalle Relación entre el DXY, el bitcoin y el oro

Relación entre el DXY, el bitcoin y el oro

El DXY, el bitcoin y el oro mantienen una relación interesante. Cuando el dólar se fortalece, los activos de riesgo se ven sometidos a presión. Cuando el dólar se debilita, la liquidez mejora y los mercados tienden a respirar.

DetalleÚnase a nuestro canal de Telegram y suscríbase gratis a nuestro boletín de señales de trading.

Únete a nosotros en Telegram