¿Cómo se refleja el «apetito por el riesgo» en los datos? No hace falta una bola de cristal. Unos pocos ratios basados en índices pueden mostrar cuándo los inversores prefieren el crecimiento a la seguridad, o viceversa.

Estos cambios se pueden interpretar con unos sencillos ratios de índices y sectores. Sin modelos complejos. Solo señales claras que se pueden comprobar a diario.

Consejo sobre el flujo de trabajo: Utilice al menos dos perspectivas juntas. Si las señales no coinciden, reduzca el tamaño o espere.

Los mercados suelen moverse en dos grandes estados de ánimo: riesgo activado y riesgo desactivado.

Riesgo activado: los inversores están dispuestos a asumir riesgos. El dinero fluye hacia las acciones, los bonos de alto rendimiento y los activos sensibles al crecimiento. Las empresas de pequeña capitalización y los sectores cíclicos suelen liderar el mercado.

Sin riesgo: los inversores se decantan por la seguridad. Las acciones defensivas, los bonos del Estado, el dólar estadounidense y el oro tienden a obtener mejores resultados. La volatilidad suele aumentar a medida que los operadores reducen el riesgo.

Estos índices se extraen de los sectores del mercado de valores. Ayudan a revelar si los inversores están invirtiendo en valores de crecimiento o si se están decantando por los defensivos.

Esta ratio compara dos ETF sectoriales. XLY sigue a las empresas que se benefician cuando la gente gasta más libremente (Amazon, Nike, Tesla). XLP sigue a las empresas que venden productos básicos (Procter & Gamble, Coca-Cola).

Si XLY supera a XLP, los inversores están asumiendo más riesgo → apetito por el riesgo.

Si XLP lidera, el dinero fluye hacia la seguridad → aversión al riesgo.

A principios de 2021, los cheques de estímulo impulsaron el gasto. XLY subió frente a XLP, mostrando un claro comportamiento de apetito por el riesgo.

IWM sigue el índice Russell 2000 (pequeñas empresas estadounidenses). SPY sigue el índice S&P 500 (grandes empresas estadounidenses).

Las pequeñas capitalizaciones obtienen mejores resultados cuando los inversores confían en el crecimiento → apetito por el riesgo. Cuando las pequeñas capitalizaciones se quedan atrás, es señal de cautela → aversión al riesgo.

En 2022, la subida de los tipos de interés afectó más a las pequeñas capitalizaciones. El IWM cayó frente al SPY, una clara señal de aversión al riesgo.

SPY se pondera por capitalización bursátil, por lo que dominan gigantes como Apple y Microsoft. RSP otorga la misma ponderación a todas las acciones.

Si RSP mantiene el ritmo o supera a SPY, muestra una amplia participación → apetito por el riesgo saludable. Si solo las grandes empresas impulsan las ganancias, es más débil → tono de aversión al riesgo.

En 2023, SPY subió gracias a las tecnológicas de gran capitalización, mientras que RSP se quedó rezagado. Eso indicó a los operadores que el repunte era limitado y frágil.

Las acciones de alta beta se mueven más que el mercado. Las acciones de baja volatilidad se mueven menos. Existen índices para ambos grupos.

Cuando las acciones de alta beta lideran, los inversores se sienten cómodos con el riesgo → apetito por el riesgo. Cuando las acciones de baja volatilidad lideran, los operadores se muestran defensivos → aversión al riesgo.

A finales de 2018, la tensión del mercado envió dinero a las acciones de baja volatilidad, cambiando la señal a aversión al riesgo.

Estas señales provienen de fuera de la renta variable. Añaden otra capa al mostrar cómo se comportan el crédito, las materias primas y la volatilidad cuando cambia la percepción del riesgo.

HYG sigue los bonos de alto rendimiento («basura»). IEF sigue los bonos del Tesoro de EE. UU. con vencimientos de 7 a 10 años.

Cuando HYG supera a IEF, los inversores asumen riesgo crediticio → apetito por el riesgo. Cuando los bonos del Tesoro lideran, el dinero se refugia en activos seguros → aversión al riesgo.

En marzo de 2020, HYG se desplomó mientras que IEF repuntó, lo que supuso una señal extrema de aversión al riesgo.

El cobre está vinculado al crecimiento y la construcción. El oro está vinculado a la seguridad y al almacenamiento de valor.

Cuando el cobre sube en relación con el oro, apunta a la confianza en el crecimiento → apetito por el riesgo. Cuando el oro obtiene mejores resultados, el miedo es mayor → aversión al riesgo.

En 2021, el cobre subió mientras que el oro se quedó rezagado, lo que confirmó un fuerte tono de apetito por el riesgo a nivel mundial.

El VIX sigue la volatilidad esperada en el S&P 500. El MOVE sigue la volatilidad esperada en los bonos del Tesoro de EE. UU.

Cuando la volatilidad se dispara, muestra miedo → aversión al riesgo. Cuando la volatilidad es tranquila, favorece la propensión al riesgo.

A finales de 2022, el VIX se mantuvo por encima de 30 durante semanas, lo que reflejaba un entorno de aversión al riesgo.

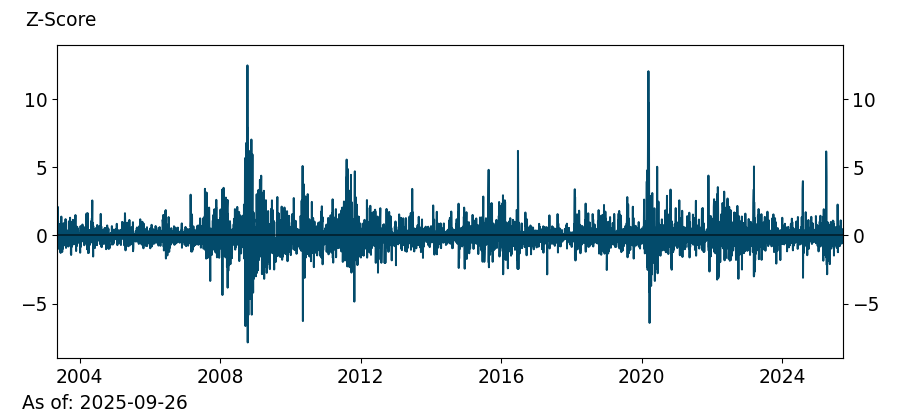

La Reserva Federal de Kansas City creó el índice Risk-On/Risk-Off (RORO) para seguir la confianza del mercado global en una sola cifra. Combina señales de diferentes mercados: diferenciales de crédito, volatilidad de la renta variable, condiciones de financiación y movimientos del mercado de divisas/oro.

Qué indica:

Características principales:

A continuación se puede ver cómo el índice RORO se desplomó durante la crisis del COVID, lo que confirma un régimen de riesgo extremo. Luego se recuperó cuando el apoyo del banco central y los estímulos fiscales empujaron a los mercados de nuevo al modo de riesgo.

|

Point in Time |

RORO Value |

Note |

|---|---|---|

| Inicio de enero de 2020 | 0.07 | Sentimiento neutral al comienzo del año. |

| 8 de abril de 2020 (mínimo) | -2.86 | La lectura más aguda de aversión al riesgo durante la caída provocada por la COVID. |

| Finales de diciembre de 2020 | -0.79 | Recuperación parcial con un sentimiento aún por debajo de la neutralidad. |

Los datos muestran una caída de casi 3 puntos desde principios de 2020 hasta la crisis de abril, con solo un modesto repunte a finales de año.

Fuente: KC Fed

Instrumento: S&P 500 (CFD sobre índices)

Ratio seleccionado: XLY / XLP (consumo discrecional frente a productos básicos)

Lo que indica: los inversores están pasando a un modo de mayor riesgo cuando las acciones discrecionales superan a las básicas.

La historia:

La relación XLY/XLP comenzó a subir a principios de junio, lo que muestra una mayor demanda de acciones orientadas al crecimiento, como Amazon y Tesla, frente a nombres defensivos como Coca-Cola y Procter & Gamble. Al mismo tiempo, la relación HYG/IEF también subió, lo que confirma el sentimiento de riesgo en los mercados crediticios.

Al ver que ambas señales coincidían, el operador abrió una posición larga en el S&P 500 CFD. La expectativa era que los mercados de valores seguirían subiendo a medida que el dinero fluyera hacia los sectores cíclicos.

Saldo: 10 000 $

Tamaño del lote: 0,5

Apalancamiento: 1:200

Movimiento del precio: De 5250 a 5330

Posición cerrada en: 5330

Resultado: +400 $ de beneficio

Lección:

Cuando dos ratios diferentes confirman el mismo tono del mercado, la señal es más fuerte. La operación funcionó porque el sentimiento se alineó tanto en la renta variable como en el crédito. Esto demuestra el valor de combinar múltiples indicadores en lugar de confiar en uno solo.

Estas herramientas de medición del sentimiento son útiles, pero no perfectas. Los mercados cambian y las señales pueden comportarse de manera diferente según los ciclos.

Conclusión: Considere estas relaciones como guías, no como reglas. Funcionan mejor cuando se combinan con el contexto y otros análisis.

|

Escenario |

Comportamiento del ratio/índice |

Tendencia del mercado |

Ejemplo de interpretación |

|---|---|---|---|

| Los consumidores gastan más. | XLY/XLP rising | Risk-On | Las empresas en crecimiento como Amazon superan a las defensivas como Coca-Cola. |

| Las pequeñas capitalizaciones lideran | IWM/SPY rising | Risk-On | Confiando en el crecimiento local, los inversores se decantan por empresas más pequeñas. |

| Amplia recuperación | RSP/SPY rising | Risk-On | Una participación más amplia, no solo las grandes empresas tecnológicas que dominan el mercado. |

| Los bonos de alto rendimiento se mantienen fuertes | HYG/IEF rising | Risk-On | Los diferenciales crediticios se reducen y mejora el apetito por el riesgo. |

| El cobre supera al oro | Copper/Gold rising | Risk-On | Las perspectivas de crecimiento se consolidan, la demanda de metales industriales |

| Las defensas lideran | XLY/XLP falling | Risk-Off | Los inversores se decantan por los valores básicos en busca de seguridad. |

| Las pequeñas capitalizaciones se quedan atrás | IWM/SPY falling | Risk-Off | Los operadores se muestran cautelosos y el dinero fluye hacia las grandes capitalizaciones. |

| Los bonos del Tesoro lideran | HYG/IEF falling | Risk-Off | Vuelo hacia la seguridad en los bonos del Estado |

| El oro supera al cobre | Copper/Gold falling | Risk-Off | Aumentan los temores sobre el crecimiento, el capital se refugia en activos seguros |

| Picos de volatilidad | VIX or MOVE rising | Risk-Off | El miedo domina, los operadores reducen su exposición al riesgo. |

¿Puedo saber si hay apetito por el riesgo o aversión al riesgo solo por el precio?

No siempre. Un índice al alza no te dice si hay un apetito general por el riesgo o si solo están liderando unas pocas acciones importantes. Las ratios ayudan a revelar la diferencia.

¿Necesito herramientas especiales para seguir estos ratios?

No. La mayoría son simples pares de ETF o índices (como XLY/XLP o HYG/IEF) que se pueden representar gráficamente en plataformas gratuitas.

¿El sentimiento de riesgo siempre significa un mercado alcista?

No. A veces, las divisas, las materias primas o los bonos reaccionan de forma diferente, incluso cuando las acciones están en modo de riesgo.

¿Con qué frecuencia debo comprobar estos ratios?

Una vez al día es suficiente para el swing trading. Las comprobaciones intradía solo tienen sentido en torno a grandes eventos, como las reuniones de la Fed o la publicación del IPC.

¿Se pueden utilizar estas señales para ajustar los stop-loss?

Sí. Si los ratios de confianza se vuelven en contra de su operación, es una señal de advertencia para ajustar los stops o reducir la exposición.

¿Qué ratio es más estable en mercados volátiles?

El crédito frente a los bonos del Tesoro (HYG/IEF) suele resistir mejor que los ratios de solo acciones durante las crisis.

¿Cómo distorsionan estas señales las políticas de los bancos centrales?

Las grandes inyecciones de liquidez pueden elevar tanto los activos de riesgo como los seguros al mismo tiempo. Esto hace que los ratios sean menos fiables.

¿Funcionan estos ratios fuera de Estados Unidos?

Sí, pero se necesitan equivalentes locales. Por ejemplo, Europa tiene ETF sectoriales discrecionales frente a básicos según las normas UCITS.

¿Cuál es la mejor manera de realizar pruebas retrospectivas de los ratios de sentimiento?

Utilizar correlaciones continuas con los rendimientos de los índices. Esto muestra cuándo el ratio fue una guía fiable y cuándo falló.

¿Puede el aprendizaje automático mejorar los modelos de riesgo/sin riesgo?

Sí. Algunos fondos utilizan el aprendizaje automático para combinar múltiples ratios y datos macroeconómicos. La clave es ponderar las señales de forma dinámica, ya que ningún ratio funciona para siempre.

Perspectivas para los metales preciosos tras la venta masiva

Perspectivas para los metales preciosos tras la venta masiva

Los metales preciosos revirtieron sus máximos históricos tras una fuerte corrección. Descubra qué desencadenó la venta masiva y qué significa para los precios del oro y la plata.

Detalle Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

El USDCHF entró en 2026 bajo una fuerte presión vendedora. El debilitamiento del dólar estadounidense parece ser la razón principal.

Detalle Relación entre el DXY, el bitcoin y el oro

Relación entre el DXY, el bitcoin y el oro

El DXY, el bitcoin y el oro mantienen una relación interesante. Cuando el dólar se fortalece, los activos de riesgo se ven sometidos a presión. Cuando el dólar se debilita, la liquidez mejora y los mercados tienden a respirar.

DetalleÚnase a nuestro canal de Telegram y suscríbase gratis a nuestro boletín de señales de trading.

Únete a nosotros en Telegram