El oro sigue batiendo nuevos récords cada semana que pasa. Las tensiones continuas entre países están configurando la demanda, lo que hace que el metal reaccione a los titulares con frecuentes movimientos de precios. Eso, naturalmente, plantea una gran pregunta: ¿esta subida está preparando el terreno para una caída?

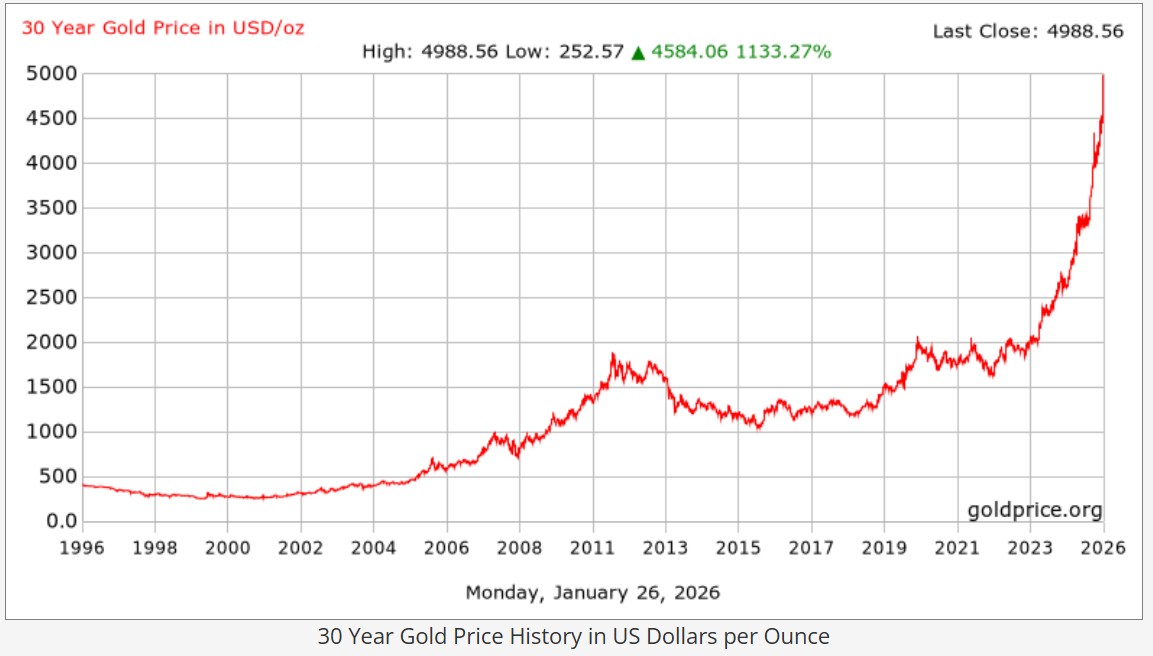

El oro subió alrededor de un 64 % en 2025, mientras que el S&P 500 ganó alrededor de un 16 % en el mismo año. Pero el panorama cambia cuando se amplía la perspectiva. Un gráfico de un año parece saludable.

En un gráfico de 30 años, el mismo movimiento parece mucho más agresivo. La curva se vuelve más pronunciada. La subida parece menos normal.

Para muchas personas, este es el punto en el que el oro comienza a parecer vulnerable. La idea es sencilla: los precios no pueden seguir subiendo eternamente.

Ahora veamos el gráfico de 50 años del oro y observemos qué ocurrió durante los últimos picos importantes, especialmente aquellos que más tarde se convirtieron en verdaderas recesiones.

Una caída del oro no es lo mismo que un retroceso normal. El oro puede caer entre un 3 % y un 8 % en una semana y seguir manteniendo una fuerte tendencia alcista. Una caída describe un descenso más profundo y estructural, en el que los precios caen bruscamente y se mantienen débiles durante un periodo más largo. En la mayoría de los casos, esto ocurre cuando el oro pierde su función de «seguro».

A medida que la confianza vuelve lentamente al efectivo y los bonos, el dólar recupera fuerza y los rendimientos reales vuelven a territorio positivo. El oro no se revierte simplemente porque haya subido demasiado. Se retira cuando el entorno cambia lo suficiente como para que volver a tener moneda se considere seguro.

La caída más famosa del oro comenzó en 1980. Antes de ese colapso, ya llevaba una década completa al alza. La década de 1970 fue un período complicado para la economía mundial. La inflación estaba aumentando. Los precios del petróleo sacudieron los mercados más de una vez. Las tensiones geopolíticas iban en aumento. Y lo más importante, la confianza en el dólar estadounidense estaba cayendo rápidamente. El oro se benefició de todo ello.

En enero de 1980, el oro alcanzó un máximo de cerca de 850 dólares por onza troy. Luego cayó aproximadamente un 65 %.

Aquí está la parte que a menudo se pasa por alto: el oro no cayó en 1980 porque de repente se volviera «demasiado caro». Cayó porque las condiciones que empujaban a los inversores hacia el oro comenzaron a revertirse. El oro funciona como un activo de confianza. Sube cuando la confianza en el papel moneda se erosiona y retrocede cuando se restaura esa confianza.

Entonces, ¿qué cambió en 1980?

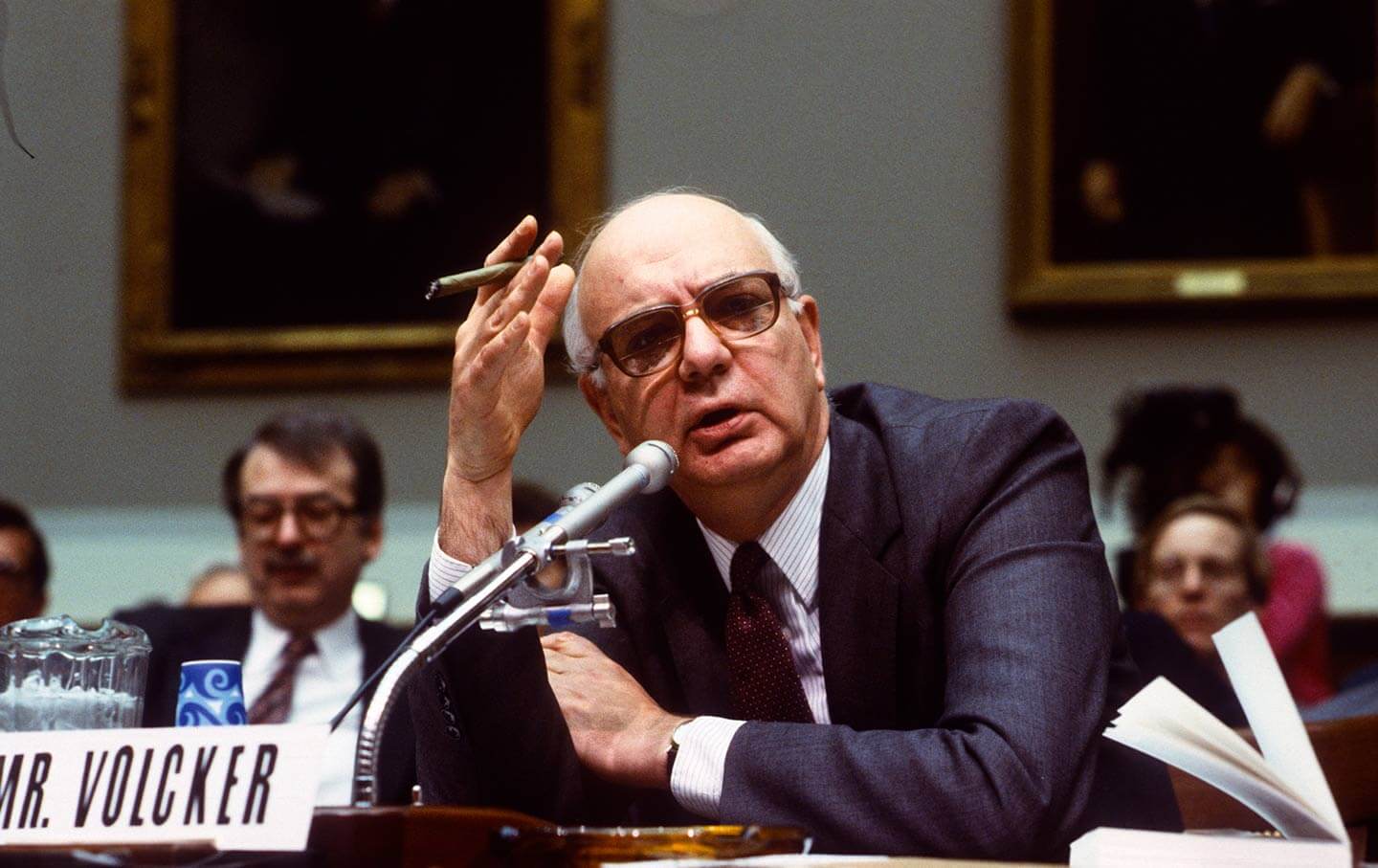

A finales de la década de 1970, la inflación se estaba convirtiendo en una característica permanente de la economía en las expectativas de la gente. Los mercados comenzaron a dudar de que la Reserva Federal pudiera detenerla. Este problema de credibilidad es lo que ayudó al oro a dispararse hasta el final de la década.

Entonces, la Reserva Federal actuó bajo el mandato de Paul Volcker. En lugar de subir los tipos lentamente, la Reserva Federal actuó de forma agresiva. Los tipos de interés alcanzaron niveles extremos y, en ocasiones, el tipo de los fondos federales se acercó al 20 %.

Hoy en día, ese tipo de política es difícil de imaginar: los tipos hipotecarios subieron hasta alrededor del 18-19 %, los préstamos se encarecieron de forma punitiva, la actividad económica se ralentizó drásticamente y se produjo una recesión.

La Reserva Federal estaba dispuesta a causar un verdadero daño económico para restablecer la estabilidad.

Otro daño al oro provino de las tasas de interés reales que se volvieron positivas.

Cuando las tasas de interés suben por encima de la inflación, volver a tener efectivo y bonos del gobierno a corto plazo comienza a tener sentido. Los inversionistas pueden obtener un rendimiento que proteja el poder adquisitivo. En ese momento, el oro se vuelve menos necesario como protección.

A medida que las tasas subían, sucedieron dos cosas más:

Una vez recuperada la credibilidad, el oro ya no necesitaba desempeñar el papel de «seguro monetario». Y fue entonces cuando los precios se desplomaron.

La caída de 1980 no fue una advertencia de que el oro siempre se desploma después de alcanzar máximos históricos. Fue un recordatorio de lo que realmente rompe un mercado alcista del oro:

Después de 1980, el siguiente pico importante que suelen mencionar los operadores es el de 2011. Muchos lo llaman otro «colapso del oro», pero no fue el mismo tipo de movimiento. No hubo colapso. En cambio, fue un descenso largo y lento.

El oro alcanzó un pico de 1920 dólares por onza troy en septiembre de 2011, y el contexto era claro. El mundo aún estaba asimilando el impacto de la crisis financiera global, la confianza en los bancos y el sistema financiero era frágil, y los bancos centrales respondieron con tipos de interés ultrabajos y programas masivos de compra de activos, lo que se conoció como flexibilización cuantitativa (QE).

Ese entorno favoreció mucho al oro, ya que a menudo se considera una protección contra:

Muchos inversores creían que la QE acabaría provocando una inflación galopante. Los precios del oro reflejaban ese temor.

La razón principal por la que el oro alcanzó su máximo en 2011 es sencilla: no se produjo el peor escenario de inflación.

La inflación se mantuvo bajo control durante años. Hubo varias razones detrás de ello:

Cuando esto quedó claro, la psicología de los inversores cambió. El oro comenzó a perder la narrativa de «cobertura urgente» que lo había impulsado al alza.

Alrededor de 2013, la Reserva Federal comenzó a indicar que las políticas de emergencia no durarían para siempre. Los mercados comenzaron a descontar el fin de la expansión cuantitativa y un futuro ciclo de normalización.

Eso desencadenó una reacción en cadena:

El oro dejó de ser el centro de atención.

Un detalle importante: el oro no se desplomó de la noche a la mañana en 2011. No hubo un solo titular que «matara» el mercado.

En cambio, el oro entró en un largo periodo de debilidad. Fue un descenso lento que duró años. En 2015, el oro había caído aproximadamente un 45 % desde su máximo.

Al igual que en 1980, la lección clave no es «el oro alcanzó un máximo, por lo que tenía que caer».

El oro se debilitó porque su función de seguro se volvió menos necesaria. Una vez que los inversores sintieron que el sistema se estaba estabilizando, se mostraron menos dispuestos a mantener el oro a precios elevados.

Por lo tanto, 2011 nos enseña un mensaje diferente al de 1980:

Muchas personas observan la reciente subida del oro y la comparan inmediatamente con 1980 o 2011. A primera vista, parece lógico. El oro alcanza un récord. El mercado se satura. Luego se produce una caída.

El problema es que el entorno actual no es el mismo. Cuando se comparan las condiciones macroeconómicas reales, los paralelismos históricos se debilitan rápidamente.

Sí, los tipos de interés son más altos que en la «era cero». Pero eso no significa automáticamente que el oro deba caer.

Lo que importa para el oro no son los tipos nominales. Es el rendimiento real, es decir, los tipos de interés en relación con la inflación.

Si la inflación sigue siendo impredecible y los tipos se mantienen por debajo de ella, el poder adquisitivo sigue erosionándose. En ese contexto, el oro sigue teniendo sentido como protección. Esto es lo contrario de la era Volcker, en la que los tipos se elevaron muy por encima de la inflación y se mantuvieron así durante años.

Hoy en día, una subida brusca de los tipos al estilo Volcker no es realista. En 1980, Estados Unidos podía tolerar un endurecimiento extremo. Los niveles de deuda eran mucho más bajos.

Hoy en día, la deuda estadounidense es mucho más elevada en relación con la economía. Eso cambia lo que los responsables políticos pueden hacer de forma realista. Si los tipos volvieran a subir a dos dígitos, los gastos por intereses del Gobierno se dispararían. Eso crea un límite estricto.

Por lo tanto, si la gente dice: «La Fed hará lo mismo que hizo Volcker», las cifras no respaldan realmente esa idea.

Otra diferencia importante es la política fiscal. Estados Unidos sigue teniendo déficits muy elevados. Eso es importante porque los déficits debilitan la confianza a largo plazo en la moneda.

Incluso cuando la inflación se enfría temporalmente, el panorama general sigue siendo frágil. Los mercados saben que los gobiernos suelen elegir el gasto y los estímulos por encima de la disciplina.

El oro tiende a comportarse bien en ese tipo de contexto.

Este es uno de los cambios estructurales más importantes. Los bancos centrales han estado comprando oro en grandes cantidades. Muchos están tratando de reducir su dependencia del dólar estadounidense y diversificar sus reservas. Eso crea una demanda básica constante que no era tan fuerte en picos anteriores.

Esto no significa que el oro no pueda corregirse. Significa que la dinámica bajista es diferente. Hay un «apoyo natural» mayor por debajo del mercado.

En el pasado, las caídas del oro solían ir acompañadas de ciclos alcistas fuertes y sostenidos del dólar estadounidense.

Hoy en día, es más difícil suponer que se trate de una tendencia a largo plazo. La desdolarización no se produce de la noche a la mañana, pero muchos países están intentando claramente reducir su exposición al sistema del dólar. Eso debilita la idea de una tendencia alcista larga y clara del dólar estadounidense que presionaría al oro durante años.

El oro siempre puede retroceder, y eso no sería inusual. Si va a caer de forma grave y duradera, el entorno macroeconómico tendría que cambiar.

La historia demuestra que las grandes caídas del oro solo se producen cuando el mercado deja de necesitarlo como protección.

Entonces, ¿qué tendría que pasar?

Seamos sinceros por un momento.

Fíjese en lo que está ocurriendo en todo el mundo en este momento: presiones inflacionistas, aumento de los déficits fiscales, crecientes tensiones transfronterizas, fricciones comerciales, cambios en la política de los bancos centrales, un discurso más suave sobre el dólar, y mucho más.

Entonces, ¿cuáles de las condiciones anteriores parecen realmente realistas a corto plazo?

Perspectivas para los metales preciosos tras la venta masiva

Perspectivas para los metales preciosos tras la venta masiva

Los metales preciosos revirtieron sus máximos históricos tras una fuerte corrección. Descubra qué desencadenó la venta masiva y qué significa para los precios del oro y la plata.

Detalle Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

El USDCHF entró en 2026 bajo una fuerte presión vendedora. El debilitamiento del dólar estadounidense parece ser la razón principal.

Detalle Relación entre el DXY, el bitcoin y el oro

Relación entre el DXY, el bitcoin y el oro

El DXY, el bitcoin y el oro mantienen una relación interesante. Cuando el dólar se fortalece, los activos de riesgo se ven sometidos a presión. Cuando el dólar se debilita, la liquidez mejora y los mercados tienden a respirar.

DetalleÚnase a nuestro canal de Telegram y suscríbase gratis a nuestro boletín de señales de trading.

Únete a nosotros en Telegram