Al igual que las estaciones, los mercados se mueven por ciclos. Estos ciclos representan el flujo y reflujo natural de las condiciones económicas y empresariales, y afectan a todo, desde los precios de las acciones hasta la confianza de los inversores.

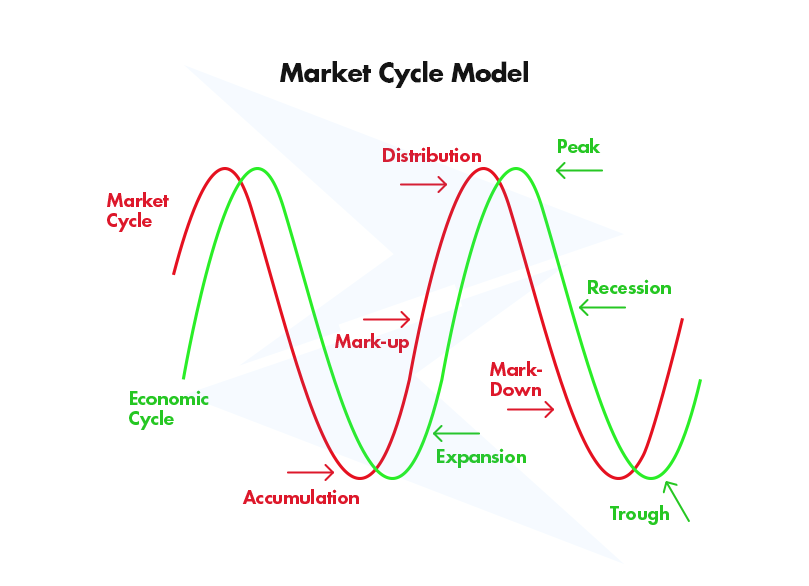

Un ciclo de mercado suele referirse al periodo comprendido entre un máximo y un mínimo en un índice de referencia del mercado, como el S&P 500, o en indicadores económicos más amplios.

Los distintos activos y sectores responden de manera diferente en las distintas fases de un ciclo. Por ejemplo, los valores tecnológicos pueden subir durante una fase expansiva, mientras que los sectores defensivos, como los servicios públicos, tienden a comportarse mejor durante una fase bajista.

Los ciclos bursátiles se mueven a través de distintas fases, cada una con sus propias características y comportamientos. Las cuatro etapas clave de un ciclo bursátil son: expansión, máximo, contracción y mínimo. Empecemos por la fase de expansión.

La fase de expansión suele caracterizarse por el aumento de la actividad económica, el incremento de las tasas de empleo y el aumento de la confianza de los consumidores. Durante esta fase, las empresas tienden a experimentar una mayor demanda de sus productos y servicios. Por lo tanto, puede generar más beneficios.

Los inversores suelen experimentar ganancias constantes en el valor de las acciones, y los precios de los activos en diversos mercados tienden a subir.

En esta fase, los bancos centrales pueden mantener tipos de interés más bajos para fomentar el endeudamiento y la inversión, estimulando aún más el crecimiento económico.

Sectores como la tecnología, el consumo discrecional y la industria suelen obtener buenos resultados durante una expansión, ya que las empresas de estos sectores aprovechan las condiciones favorables. Para los inversores, esta fase suele ofrecer oportunidades de inversión orientadas al crecimiento.

La fase de auge representa el punto más alto del ciclo de mercado, en el que el crecimiento se ralentiza y la actividad económica empieza a alcanzar su límite. Durante esta fase, los precios de los activos están en su punto más alto, y el optimismo que alimentó la expansión empieza a decaer. El gasto de los consumidores puede empezar a enfriarse, y a las empresas les puede resultar más difícil mantener el mismo nivel de crecimiento.

En este punto, pueden acumularse las presiones inflacionistas, y los bancos centrales podrían responder subiendo los tipos de interés para evitar el recalentamiento de la economía. Los inversores suelen notar un aumento de la volatilidad del mercado durante esta fase, ya que el sentimiento pasa de alcista a cauto.

Mientras que algunos activos pueden seguir rindiendo bien, otros pueden empezar a mostrar signos de desaceleración. Este suele ser el momento en el que los inversores prudentes empiezan a prepararse para una posible recesión, orientándose hacia inversiones más defensivas.

La fase de contracción, también conocida como recesión, se produce cuando la actividad económica comienza a disminuir. Cae la confianza de los consumidores, las empresas experimentan una reducción de la demanda y el desempleo puede empezar a aumentar.

Esta fase se caracteriza por la caída de los precios de los activos, el descenso de los beneficios empresariales y, en general, una actitud negativa del mercado. Los inversores pueden empezar a vender activos de mayor riesgo en favor de opciones más estables o defensivas.

Durante esta fase, los bancos centrales suelen intervenir para bajar los tipos de interés con el fin de estimular el endeudamiento y el gasto. Sin embargo, a pesar de estas medidas, la fase de contracción puede ser prolongada, especialmente si la desaceleración está impulsada por cuestiones económicas más generales.

Para los inversores, este es un momento para centrarse en la preservación del capital, y muchos pueden buscar activos refugio como los bonos, el oro o valores defensivos como los servicios públicos.

El valle marca el punto más bajo del ciclo del mercado, cuando la actividad económica toca fondo y empieza a estabilizarse. Durante esta fase, los precios de los activos suelen estar en su punto más bajo, y el estado de ánimo en los mercados suele ser pesimista. Las tasas de desempleo pueden seguir siendo elevadas y la confianza de los consumidores es débil. Sin embargo, aunque la depresión pueda parecer sombría, también sienta las bases para la recuperación.

En esta fase, los inversores con visión de futuro empiezan a prepararse para la próxima expansión. Las valoraciones suelen ser atractivas y surgen oportunidades para quienes estén dispuestos a asumir un riesgo calculado. Los bancos centrales pueden seguir manteniendo bajos los tipos de interés o introducir medidas de estímulo para fomentar el crecimiento.

Sectores como los bienes de consumo básico o los servicios públicos, que prestan servicios esenciales, pueden comportarse relativamente bien, ya que se ven menos afectados por las recesiones económicas generales.

La fase de depresión suele ser la calma que precede a la tormenta de la recuperación, por lo que es el momento ideal para que los inversores a largo plazo empiecen a planificar sus próximos movimientos.

Los ciclos del mercado influyen en las estrategias de inversión. Cada fase del ciclo ofrece oportunidades y riesgos diferentes.

He aquí algunos ejemplos:

Fase de expansión

Durante la fase de expansión, la economía crece y los mercados tienden al alza. Los inversores tienden a favorecer los activos orientados al crecimiento, como los valores tecnológicos, ya que las empresas se expanden y los beneficios aumentan.

Ejemplo: Durante la década de 2010, la economía estadounidense estaba en expansión, y los gigantes tecnológicos como Apple y Amazon experimentaron importantes subidas en el precio de las acciones, ya que sus negocios prosperaron en una economía en crecimiento.

Fase de máximos

Cuando los mercados se acercan a su punto álgido, los precios de los activos son elevados y el crecimiento se ralentiza. Los inversores más avispados suelen empezar a rotar hacia sectores más defensivos, como los servicios públicos o la sanidad, para preservar las ganancias.

Ejemplo: En 2007, cuando la burbuja del mercado inmobiliario estadounidense alcanzó su punto álgido, muchos inversores empezaron a reorientar sus carteras hacia activos más seguros antes de que estallara la crisis financiera.

Fase de contracción

En la fase de contracción, los precios de los activos caen y los inversores buscan seguridad. Los bonos, el oro y las acciones defensivas se vuelven más atractivos, ya que los inversores tratan de minimizar las pérdidas.

Ejemplo: Durante la crisis financiera de 2008, los precios del oro subieron porque los inversores buscaban un refugio en medio del desplome del mercado bursátil, y los bonos del Estado ganaron adeptos debido a su estabilidad.

Fase de depresión

El valle representa un momento de máximo pesimismo, pero también puede presentar las mejores oportunidades de compra. Los inversores a largo plazo empiezan a acumular valores infravalorados.

Ejemplo: Después de que el mercado tocara fondo en marzo de 2009 tras la crisis financiera, los inversores que compraron en empresas como Ford y Bank of America obtuvieron fuertes beneficios en los años siguientes a medida que el mercado se recuperaba.

Los ciclos del mercado y la psicología del inversor están estrechamente interrelacionados. Comprender esta relación puede ayudar a los inversores a anticiparse a los cambios en el mercado.

A continuación se presentan algunos escenarios comunes que ilustran cómo los ciclos del mercado influyen tanto en el sentimiento del mercado como en la psicología del inversor:

|

Escenario |

Sentimiento del mercado |

Psicología del inversor |

| Los precios de las acciones suben constantemente durante una fase de expansión. | Optimista, alcista | Los inversores se confían y a menudo aumentan la exposición al riesgo para maximizar los beneficios. |

| Los precios de los activos alcanzan máximos históricos durante un pico. | Exceso de confianza, euforia |

Los inversores pueden experimentar "miedo a perderse algo"(FOMO) y seguir comprando, ignorando las señales de advertencia de una próxima caída. |

| Los datos económicos muestran una ralentización del crecimiento, lo que indica el inicio de una contracción. | Cauteloso, incierto | Es posible que los inversores empiecen a retirarse de los activos de mayor riesgo, optando por inversiones más seguras o manteniendo efectivo. |

| El mercado inicia un brusco declive y los precios caen significativamente. | Pesimista, temeroso | Se desata el pánico, lo que lleva a muchos inversores a vender activos con pérdidas para evitar nuevas caídas. |

| Los bancos centrales intervienen bajando los tipos de interés para apoyar la economía. | Esperanzado, orientado a la recuperación | Los inversores pueden empezar a buscar oportunidades de compra, creyendo que lo peor ya ha pasado y que los mercados se recuperarán pronto. |

| Los precios de los activos tocan fondo y la economía muestra signos de estabilización. | Cautelosamente optimista | Los inversores avispados empiezan a acumular activos infravalorados, esperando un repunte cuando el mercado empiece a recuperarse. |

| El mercado comienza a subir de nuevo tras una prolongada caída. | Positiva, oportunista | Los inversores que resistieron la recesión empiezan a recuperar la confianza y se reincorporan gradualmente al mercado. |

Los ciclos de mercado no son aleatorios; en ellos influyen diversos factores que determinan las condiciones económicas y el comportamiento de los inversores.

He aquí algunos de estos indicadores clave:

La política monetaria desempeña un papel fundamental en la configuración de los ciclos del mercado. Mediante el ajuste de los tipos de interés y el control de la oferta monetaria, los bancos centrales pretenden influir en la inflación, el empleo y el crecimiento económico general.

Ejemplo:

Tras la crisis financiera de 2008, la Reserva Federal de EE.UU. redujo drásticamente los tipos de interés a casi cero e inició la relajación cuantitativa para estimular el endeudamiento y la inversión. Este estímulo monetario alimentó un periodo de expansión económica, impulsando al alza los mercados bursátiles, como se observa en el largo mercado alcista de 2009 a 2020.

Por el contrario, en 2022, el aumento de la inflación llevó a la Reserva Federal a subir los tipos de interés de forma agresiva, lo que ralentizó la economía y contribuyó a la contracción de los ciclos bursátiles.

La política fiscal afecta directamente a los ciclos de mercado al influir en la demanda de los consumidores, la inversión empresarial y la actividad económica en general. Los cambios en la política fiscal pueden estimular o enfriar una economía.

Ejemplo:

Los paquetes de gasto público masivo durante la pandemia de COVID-19, como la Ley CARES de EE.UU., inyectaron billones de dólares en la economía. Este enfoque de política fiscal ayudó a evitar una depresión económica prolongada y apoyó a los mercados bursátiles. Impulsó una rápida fase de recuperación y expansión en 2021.

Por otra parte, las medidas de austeridad aplicadas en Europa tras la crisis de la deuda de 2010 provocaron un crecimiento más lento y una contracción prolongada en algunas economías europeas.

Los acontecimientos mundiales, como las guerras, las catástrofes naturales y las pandemias, pueden perturbar los ciclos al crear incertidumbre, afectar a las cadenas de suministro y alterar el comportamiento de los consumidores.

Ejemplo:

Acontecimientos geopolíticos como la anexión rusa de Crimea en 2014 y el conflicto entre Rusia y Ucrania en 2022 perturbaron los mercados mundiales, especialmente en los sectores energéticos, provocando fluctuaciones en estos ciclos.

Las nuevas tecnologías pueden crear fases de expansión al introducir eficiencias, nuevas industrias y aumentos de productividad.

Ejemplo:

El auge de Internet y el boom de las puntocom a finales de los noventa es un excelente ejemplo de cómo la innovación tecnológica puede impulsar todo un ciclo de mercado. Empresas como Amazon y Google florecieron durante esta fase de expansión.

Sin embargo, cuando la sobrevaloración y la especulación superaron al crecimiento real, el ciclo alcanzó su punto álgido y provocó el estallido de la burbuja puntocom en el año 2000, lo que dio lugar a una fuerte contracción.

Cuando los consumidores se sienten optimistas sobre la economía, es más probable que gasten, lo que impulsa los ingresos de las empresas y el crecimiento económico. Por otra parte, una caída de la confianza de los consumidores puede provocar una ralentización del gasto.

Ejemplo:

El Índice de Confianza del Consumidor de EE.UU. cayó bruscamente durante la crisis financiera de 2008, reflejando el miedo y la ansiedad del público sobre la economía. Al debilitarse la confianza, disminuyó el gasto de los consumidores, lo que agravó la recesión económica.

Por el contrario, la elevada confianza de los consumidores a mediados de la década de 2010, impulsada por la solidez del mercado laboral y el aumento de los salarios, contribuyó a una fase de expansión prolongada.

Los buenos informes de beneficios pueden hacer subir los precios de las acciones durante una expansión, mientras que el descenso de los beneficios puede desencadenar contracciones.

Ejemplo:

En 2020, empresas como Amazon, Apple y Netflix registraron beneficios récord a medida que los consumidores se pasaban a los servicios en línea. Estos informes de beneficios positivos ayudaron a levantar el mercado en general, contribuyendo a la rápida recuperación después de la caída inicial impulsada por la pandemia.

Por el contrario, durante la recesión de 2001, los beneficios empresariales cayeron bruscamente en muchos sectores, contribuyendo a la contracción de los mercados bursátiles.

¿Cuáles son los indicadores más utilizados para identificar los ciclos bursátiles?

Los ciclos bursátiles pueden identificarse utilizando indicadores técnicos como las medias móviles, el Índice de Fuerza Relativa (RSI) y la Divergencia de Convergencia de Medias Móviles (MACD ).

¿Cuánto dura un ciclo de mercado típico?

No existe una duración fija para un ciclo. Puede durar desde unos pocos meses hasta varios años, dependiendo de las condiciones económicas, los acontecimientos mundiales y el sentimiento del mercado.

¿Pueden distintas clases de activos seguir distintos ciclos de mercado?

Sí, las distintas clases de activos, como las acciones, los bonos y las materias primas, pueden seguir sus propios ciclos. Por ejemplo, mientras que el mercado bursátil puede estar en una fase de contracción, las materias primas como el oro pueden estar en una fase de expansión debido a su papel como activos refugio.

¿Cómo afectan los ciclos del mercado a las inversiones a largo plazo?

Las inversiones a largo plazo se ven menos afectadas por los ciclos a corto plazo. Los inversores que aguantan tanto expansiones como contracciones pueden beneficiarse a menudo de la trayectoria ascendente general del mercado.

¿Son previsibles los ciclos del mercado?

Aunque los ciclos de mercado siguen ciertas pautas, no son totalmente predecibles. Factores externos como los acontecimientos geopolíticos o los cambios económicos repentinos pueden cambiar los ciclos de forma inesperada, lo que hace difícil prever sus movimientos.

¿Cómo pueden protegerse los inversores particulares durante una caída del mercado?

Durante una caída del mercado, los inversores pueden protegerse diversificando sus inversiones, manteniendo activos refugio como los bonos o el oro, y evitando las ventas por pánico.

Perspectivas para los metales preciosos tras la venta masiva

Perspectivas para los metales preciosos tras la venta masiva

Los metales preciosos revirtieron sus máximos históricos tras una fuerte corrección. Descubra qué desencadenó la venta masiva y qué significa para los precios del oro y la plata.

Detalle Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

El USDCHF entró en 2026 bajo una fuerte presión vendedora. El debilitamiento del dólar estadounidense parece ser la razón principal.

Detalle Relación entre el DXY, el bitcoin y el oro

Relación entre el DXY, el bitcoin y el oro

El DXY, el bitcoin y el oro mantienen una relación interesante. Cuando el dólar se fortalece, los activos de riesgo se ven sometidos a presión. Cuando el dólar se debilita, la liquidez mejora y los mercados tienden a respirar.

DetalleÚnase a nuestro canal de Telegram y suscríbase gratis a nuestro boletín de señales de trading.

Únete a nosotros en Telegram