La correlación define la relación entre los movimientos de precios de dos o más activos y mide cómo responden entre sí. Los operadores pueden maximizar sus beneficios teniendo en cuenta las correlaciones a la hora de crear carteras o desarrollar estrategias de negociación.

La correlación suele oscilar entre -1 y +1. Una correlación positiva (entre 0 y +1) indica que los precios de dos activos se mueven generalmente en la misma dirección. Por ejemplo, si existe una correlación positiva entre los precios de dos acciones, cuando una sube, la otra tiende a subir también.

En cambio, la correlación negativa (entre -1 y 0) indica que los activos suelen moverse en direcciones opuestas. Cuando un activo sube, el otro puede bajar.

Es una gran ayuda para que los operadores diversifiquen sus carteras. Si un inversor selecciona instrumentos con una correlación baja o negativa dentro de su cartera, puede reducir el riesgo. Esto se debe a que cuando el valor de un activo disminuye, el activo con correlación negativa puede subir, compensando la pérdida.

En nuestro artículo encontrará información detallada sobre el uso de la correlación en el trading.

La correlación ayuda a los operadores a comprender cómo se relacionan los movimientos de precios de los activos y qué tipo de impacto pueden tener estas relaciones en el mercado. Saber si existe una correlación positiva, negativa o nula entre dos activos ofrece a los inversores una comprensión más profunda de la dinámica del mercado y de las oportunidades potenciales.

Las principales perspectivas que ofrece la correlación a los operadores son las siguientes:

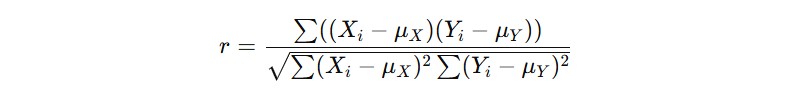

El coeficiente de correlación de Pearson se suele utilizar para medir cómo responden entre sí dos variables. Este coeficiente expresa la relación entre dos activos con un valor que oscila entre -1 y +1.

Los pasos para calcular la correlación son los siguientes:

Esta fórmula calcula la covarianza entre dos activos, dividiéndola por la desviación típica de cada activo para determinar la correlación. El resultado será un valor comprendido entre -1 y +1.

Empecemos con un ejemplo de Forex. Un ejemplo bien conocido es que los pares EUR/USD y GBP/USD suelen tener una alta correlación positiva. Esto se debe a que ambos pares se negocian contra el dólar estadounidense, y el euro y la libra esterlina están conectados a los mercados europeos.

Estos dos pares suelen moverse de forma similar. Por ejemplo, cuando el dólar estadounidense se debilita, tanto el par EUR/USD como el GBP/USD tienden a subir.

Por otra parte,el oro y el petróleo crudo son dos materias primas que tienen una correlación negativa. Estos dos activos reaccionan de manera diferente a diversas condiciones económicas y factores de riesgo.

Por ejemplo, en tiempos de incertidumbre económica, los operadores se decantan por el oro y su precio sube. Sin embargo, durante el mismo periodo, con una disminución de la demanda mundial, los precios del petróleo pueden empezar a bajar. En este caso, podemos decir que existe una correlación negativa entre el oro y el petróleo.

Los coeficientes de correlación determinan hasta qué punto están relacionados los movimientos de precios de dos pares de divisas, y esta relación puede ser positiva o negativa. Por ejemplo, existe una correlación positiva del 77% entre los pares EUR/USD y GBP/USD. Esto significa que cuando el par euro/dólar sube, hay un 77% de probabilidades de que el par libra/dólar también se mueva en la misma dirección.

Del mismo modo, el par EUR/USD tiene una fuerte correlación negativa del -79% con el par USD/CAD, lo que indica que estos dos pares se mueven generalmente en direcciones opuestas.

Además, existe una fuerte correlación positiva del 88% entre los pares GBP/USD y GBP/JPY. Dado que la primera divisa en ambos pares es la libra esterlina, esta alta correlación puede atribuirse a los movimientos del dólar estadounidense y del yen japonés.

| Period | AUD/USD | GBP/USD | NZD/USD | USD/CAD | USD/CHF |

| 1 Day | -0.09% | 0.77% | -0.49% | 0.11% | -0.53% |

| 1 Week | 0.70% | 0.80% | 0.70% | -0.55% | -0.68% |

| 1 Month | 0.82% | 0.92% | 0.71% | -0.62% | -0.36% |

| Period | EUR/USD | USD/JPY | USD/CHF | USD/CAD | AUD/USD | NZD/USD | EUR/JPY | EUR/GBP |

| 1 semana | 0.94 | -0.21 | -0.95 | -0.9 | 0.94 | 0.87 | 0.88 | 0.64 |

| 1 mes | 0.13 | -0.13 | -0.24 | -0.26 | 0.31 | 0.2 | -0.1 | -0.39 |

| 3 meses | 0.83 | -0.62 | -0.79 | 0.21 | 0.7 | 0.49 | 0.41 | 0.26 |

| 6 meses | 0.31 | 0.14 | -0.07 | 0.17 | -0.02 | -0.16 | 0.49 | -0.45 |

| 1 año | 0.88 | -0.51 | -0.87 | -0.89 | 0.87 | 0.86 | 0.69 | -0.45 |

| Period | EUR/USD | USD/JPY | GBP/USD | NZD/USD | USD/CHF |

| 1 Day | -9.20% | 81.20% | 22.40% | 69.00% | 75.60% |

| 1 Week | 70.10% | 18.20% | 74.80% | 79.90% | -31.70% |

| 1 Month | 81.80% | -87.40% | 81.80% | 87.00% | 0.20% |

Es una estrategia basada en la negociación entre dos activos con correlación positiva o negativa. En el caso de la correlación positiva, los operadores intentan aprovechar los movimientos del mercado comprando un activo y vendiendo el otro.

En la correlación negativa, se toman posiciones opuestas con el fin de obtener beneficios. Esta estrategia trata de capitalizar los desequilibrios del mercado aprovechando la variabilidad de las correlaciones.

Uno de los usos más comunes de las estrategias de correlación es diversificar una cartera de inversión. Los inversores combinan activos con una correlación baja o negativa para repartir el riesgo.

Esta estrategia se centra en las oportunidades de inversión que surgen de los cambios en las correlaciones de los activos. Cuando una correlación positiva entre dos activos se debilita y uno supera al otro, los operadores pueden explotar potencialmente esta divergencia. Del mismo modo, pueden surgir oportunidades cuando se altera una correlación negativa. Del mismo modo, pueden surgir oportunidades cuando se rompe una correlación negativa.

¿Cuáles son las divisas más correlacionadas?

Algunas de las divisas más correlacionadas incluyen pares como EUR/USD y GBP/USD, que tienden a tener una alta correlación positiva debido a que ambas se negocian frente al dólar estadounidense. Además, el AUD/USD y el NZD/USD a menudo se mueven juntos, reflejando influencias económicas similares de sus respectivos países. En el lado negativo, pares como USD/CAD y EUR/USD suelen mostrar una fuerte correlación negativa.

¿Qué son las correlaciones positivas y negativas?

Las correlaciones positivas se producen cuando dos pares de divisas se mueven en la misma dirección. Por ejemplo, si el EUR/USD y el GBP/USD tienen una correlación positiva, cuando uno sube, es probable que el otro también suba. Las correlaciones monetarias negativas significan que los pares se mueven en direcciones opuestas. Por ejemplo, cuando el EUR/USD sube, el USD/JPY puede bajar, lo que muestra una correlación negativa entre ellos.

¿Cuál es la diferencia entre correlación y covarianza?

La correlación y la covarianza miden cómo responden dos variables entre sí. La covarianza expresa cómo dos variables se mueven juntas en general y puede ser positiva o negativa. Sin embargo, la correlación normaliza la covarianza para medir la fuerza de esta relación. Mientras que el coeficiente de correlación oscila entre -1 y +1, la covarianza puede tener un valor ilimitado.

¿Qué fiabilidad tienen las señales de correlación?

Las señales de correlación suelen ser fiables, pero pueden cambiar con el tiempo en función de las condiciones del mercado. La correlación entre un par de divisas puede debilitarse o reforzarse en función de factores como la evolución económica, las políticas de los bancos centrales o los acontecimientos geopolíticos.

¿Cómo puede combinarse el análisis de correlación con el análisis técnico?

Cuando se combina con el análisis técnico, el análisis de correlación puede crear estrategias de negociación más sólidas. El análisis técnico genera señales de negociación mediante el examen de patrones gráficos, niveles de soporte/resistencia y tendencias. El análisis de correlación ayuda a comprender la relación entre un par de divisas y otro. Cuando estos dos análisis se utilizan conjuntamente, puede tomar decisiones de negociación más fiables evaluando tanto los movimientos de los precios como su relación con otros activos.

¿Existe correlación entre los mercados de materias primas y los mercados de divisas?

Sí, puede haber una correlación entre los mercados de materias primas y los mercados de divisas. Por ejemplo, el dólar canadiense (CAD) suele tener una correlación positiva con los precios del petróleo, ya que Canadá es un importante productor de petróleo. Del mismo modo, el dólar australiano (AUD) está vinculado a recursos naturales como el mineral de hierro.

Perspectivas para los metales preciosos tras la venta masiva

Perspectivas para los metales preciosos tras la venta masiva

Los metales preciosos revirtieron sus máximos históricos tras una fuerte corrección. Descubra qué desencadenó la venta masiva y qué significa para los precios del oro y la plata.

Detalle Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

El USDCHF entró en 2026 bajo una fuerte presión vendedora. El debilitamiento del dólar estadounidense parece ser la razón principal.

Detalle Relación entre el DXY, el bitcoin y el oro

Relación entre el DXY, el bitcoin y el oro

El DXY, el bitcoin y el oro mantienen una relación interesante. Cuando el dólar se fortalece, los activos de riesgo se ven sometidos a presión. Cuando el dólar se debilita, la liquidez mejora y los mercados tienden a respirar.

DetalleÚnase a nuestro canal de Telegram y suscríbase gratis a nuestro boletín de señales de trading.

Únete a nosotros en Telegram