Una división o un split de acciones es cuando una empresa aumenta el número de sus acciones dividiendo cada acción existente. La división de las acciones reduce el precio por acción, pero no cambia el valor global de la empresa. Como resultado, los inversores tienen más acciones, pero el valor individual de cada acción disminuye.

El objetivo principal de una división de acciones es hacer que las acciones sean más asequibles para un mayor número de inversores.

Por ejemplo, cuando el precio de una acción es muy alto, puede resultar difícil para los pequeños inversores comprarla. Un split reduce el precio de la acción, permitiendo que más inversores compren acciones y aumentando potencialmente la liquidez de la empresa.

Un desdoblamiento de acciones se produce cuando una empresa divide sus acciones actuales por la mitad utilizando una proporción predeterminada. Por ejemplo, en un 2 por 1, cada operador recibe dos acciones nuevas por cada una existente. En este caso, el número de acciones se duplica, pero el precio de cada acción se reduce a la mitad. El valor de mercado de la empresa no se ve afectado.

Una división de acciones suele funcionar así: Si un inversor posee una acción de 100 $ y se produce un 2x1, ahora tendrá dos acciones por valor de 50 $ cada una. Aunque el precio de las acciones disminuye, el inversor tiene más acciones, por lo que el valor total de la cartera se mantiene igual.

Después del split, con más acciones disponibles en el mercado, la liquidez de la acción puede aumentar. Además, las acciones de menor precio pueden resultar atractivas para una gama más amplia de inversores. Con el tiempo, el precio de las acciones puede volver a subir, ofreciendo potencialmente a los inversores más ganancias a largo plazo.

Calcular un desdoblamiento de acciones es bastante sencillo. Una vez determinada la proporción, se multiplica el número de acciones que poseen los operadores por dicha proporción para hallar el nuevo número de acciones. Del mismo modo, el precio de la acción disminuye en función del ratio de división.

Por ejemplo, en un 2 por 1, si un operador posee 100 acciones, el número de acciones tras el desdoblamiento será de 200. Sin embargo, el precio de cada acción aumentará. Sin embargo, el precio de cada acción se reducirá a la mitad. Si el precio de la acción es de 50 $, después de la división, cada acción tendrá un precio de 25 $.

En otro ejemplo, en un 3 por 1, se añaden dos nuevas acciones por cada acción que posean los inversores. Si un inversor tiene 50 acciones, este número aumentará a 150 después de la división. Sin embargo, el precio de la acción disminuirá en un tercio. Por ejemplo, si el precio de la acción es de 90 $ por acción, bajará a 30 $ después de la división.

Un ejemplo de división de acciones es la división 4 por 1 de Apple en 2020. En ese momento, el precio de las acciones de Apple era de aproximadamente 500 dólares. La compañía decidió dividir sus acciones para hacerlas más accesibles a un mayor número de inversores.

Como resultado del 4 por 1, el precio de las acciones de Apple cayó a unos 125 dólares, mientras que el número de acciones en manos de los inversores se multiplicó por cuatro.

Por ejemplo, un inversor que poseía 100 acciones antes del split ahora posee 400 después del split. Sin embargo, el valor total de la inversión no ha variado, ya que el precio por acción se ha multiplicado por cuatro.

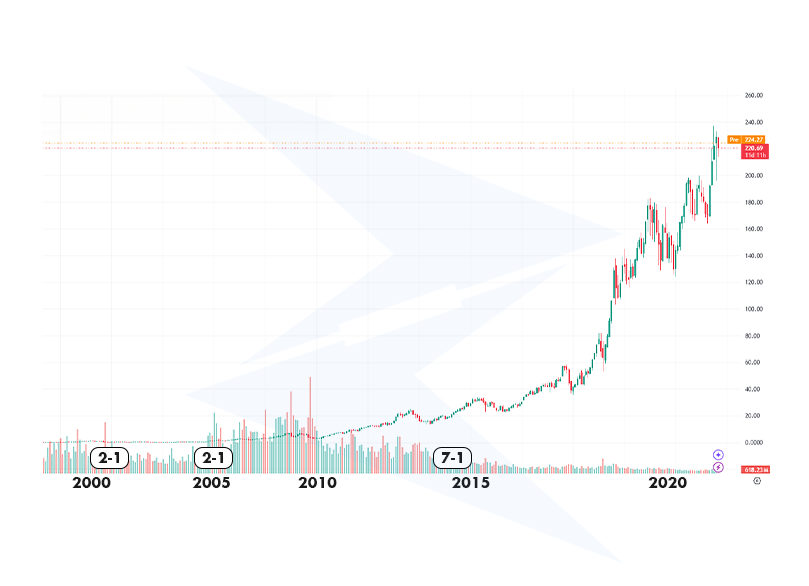

Otro buen ejemplo sería Google (Alphabet Inc). Puede ver cómo afectó al precio de las acciones a lo largo de los años.

Un desdoblamiento de acciones aumenta el número de acciones en circulación al tiempo que reduce el precio por acción. En cambio, un desdoblamiento inverso hace lo contrario. La empresa reduce el número de acciones negociadas en el mercado al tiempo que aumenta el precio por acción.

Por ejemplo, en un split inverso de 1 por 2, dos acciones en manos de inversores se combinan en una, duplicando el precio de la acción.

Un desdoblamiento inverso de acciones suele realizarse cuando el precio de una acción es muy bajo, con el objetivo de cumplir los requisitos mínimos de cotización.

Ninguna de estas acciones cambia el valor de mercado de la empresa, pero pueden tener efectos diferentes en el sentimiento de los inversores y en los movimientos de las acciones.

¿Las acciones divididas suben o bajan?

Tras un desdoblamiento de acciones, el precio de la acción disminuye técnicamente porque cada acción se revaloriza según la proporción del desdoblamiento. Por ejemplo, en una división de acciones 2 por 1, el precio de la acción se reduce a la mitad. Sin embargo, la demanda de acciones puede aumentar tras el desdoblamiento, lo que puede hacer que el precio vuelva a subir a largo plazo.

¿Qué ocurre si poseo acciones que sufren un desdoblamiento?

Si posee acciones que son objeto de un split, el número de acciones que posea aumentará en función de la proporción del split. Por ejemplo, en un 2 por 1, si posee 100 acciones, después del desdoblamiento tendrá 200 acciones, pero el valor total de su cartera permanecerá invariable.

¿El desdoblamiento de acciones hace que la empresa sea más o menos valiosa?

Un desdoblamiento de acciones no cambia el valor de mercado de la empresa. Sólo reduce el precio por acción y aumenta el número total de acciones. El valor global de la empresa sigue siendo el mismo; la división sólo hace que las acciones sean más accesibles.

¿Cuándo se recuperan los precios de las acciones tras un desdoblamiento?

La recuperación de los precios de las acciones después de una división depende de las condiciones del mercado y del interés de los inversores. Después de la división, el precio más bajo de las acciones puede atraer a más inversores, lo que puede hacer que el precio de las acciones suba con el tiempo. Sin embargo, este proceso suele tardar entre unas semanas y unos meses.

¿Existe alguna relación entre los desdoblamientos de acciones y el rendimiento de las acciones?

Una división de acciones no afecta directamente al rendimiento de las acciones. Sin embargo, el mayor interés de los inversores tras la división puede impulsar la demanda, lo que a largo plazo provocará una subida de los precios de las acciones. No obstante, esto no siempre está garantizado, ya que las condiciones del mercado desempeñan un papel fundamental.

¿Es beneficiosa una división de acciones para los inversores a largo plazo?

Un desdoblamiento de acciones puede ser beneficioso para los inversores a largo plazo, ya que un precio más bajo de las acciones puede atraer a más inversores, lo que podría impulsar los precios con el tiempo. Además, poseer más acciones después de un split podría conducir a un aumento de los dividendos en el futuro, lo que contribuye a los rendimientos a largo plazo.

¿Afectan los desdoblamientos de acciones a los beneficios de una empresa?

Un desdoblamiento de acciones no afecta directamente a los beneficios de una empresa. Sólo aumenta el número de acciones y reduce el precio por acción. Los resultados financieros y los ingresos de la empresa permanecen inalterados, pero el aumento del interés de los inversores tras un desdoblamiento puede favorecer indirectamente los resultados a largo plazo.

¿Qué empresas suelen dividir sus acciones?

Las empresas que experimentan un rápido crecimiento y cuyos precios de las acciones suben rápidamente suelen optar por el desdoblamiento de acciones. Compañías como Apple, Tesla y Microsoft han dividido sus acciones varias veces en el pasado. El objetivo es hacer que las acciones sean más asequibles y atraer a más inversores.

¿Cuándo se anuncian los desdoblamientos de acciones y cómo se producen?

Los desdoblamientos de acciones suelen ser decididos por el consejo de administración de una empresa y luego se anuncian públicamente. La empresa fija la fecha y la proporción de la división e informa a los inversores. Tras el desdoblamiento, el número de acciones y el precio de las acciones se ajustan automáticamente en función del ratio de desdoblamiento.

¿Cómo afecta un desdoblamiento de acciones a los beneficios por acción (BPA)?

Tras un desdoblamiento de acciones, el beneficio por acción (BPA) disminuye en función de la relación de desdoblamiento. Dado que el número de acciones aumenta pero los beneficios totales de la empresa siguen siendo los mismos, el BPA se reduce. Por ejemplo, en un split de 2 por 1, el BPA se reduce a la mitad, pero los beneficios totales permanecen constantes.

¿Cómo afecta una división de acciones a la psicología de los operadores?

Un split de acciones puede aumentar el interés de los inversores. Las acciones más baratas resultan más atractivas para un mayor número de inversores, lo que aumenta el volumen de negociación y la liquidez. Además, los inversores pueden comprar después del split, esperando un aumento del precio en un futuro próximo.

¿Se avecina un repunte de la plata?

¿Se avecina un repunte de la plata?

Podría estar formándose un nuevo repunte de la plata ante el creciente déficit de oferta y la mayor demanda desde China. Estos factores están impulsando el movimiento.

Detalle Perspectivas para los metales preciosos tras la venta masiva

Perspectivas para los metales preciosos tras la venta masiva

Los metales preciosos revirtieron sus máximos históricos tras una fuerte corrección. Descubra qué desencadenó la venta masiva y qué significa para los precios del oro y la plata.

Detalle Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

Perspectivas del USDCHF para 2026: por qué se está fortaleciendo el franco suizo

El USDCHF entró en 2026 bajo una fuerte presión vendedora. El debilitamiento del dólar estadounidense parece ser la razón principal.

DetalleÚnase a nuestro canal de Telegram y suscríbase gratis a nuestro boletín de señales de trading.

Únete a nosotros en Telegram