Indikator MACD (Moving Average Convergence Divergence) adalah sebuah osilator momentum yang berguna yang merefleksikan hubungan antara dua moving average harga aset. Indikator MACD digunakan secara luas oleh para pedagang di berbagai pasar keuangan. Indikator ini populer karena kemampuannya untuk mengidentifikasi potensi perubahan arah momentum harga.

MACD terdiri dari tiga komponen utama:

MACD berguna bagi para pedagang untuk melihat kekuatan dan arah momentum harga dalam aset keuangan. Indikator ini bekerja dengan menghitung dan menginterpretasikan sinyal dan mengimplementasikannya ke dalam strategi trading Anda. Berikut ini caranya:

Mengurangkan Exponential Moving Average (EMA) 26 periode dari EMA 12 periode dari harga aset menghasilkan garis MACD.

EMA 12 periode merespons lebih cepat terhadap fluktuasi harga terkini, tetapi EMA 26 periode memberikan rata-rata yang lebih halus dalam periode yang lebih panjang.

Mengurangkan EMA yang lebih panjang dari EMA yang lebih pendek menghasilkan satu garis yang berosilasi di atas dan di bawah nol, yang mengindikasikan konvergensi dan divergensi dari dua moving average.

Garis sinyal adalah rata-rata pergerakan eksponensial 9 periode dari garis MACD.

Garis ini berfungsi sebagai pemicu sinyal beli dan jual, memperhalus ayunan garis MACD.

Histogram dibuat dengan memplot perbedaan antara MACD dan garis sinyal. Histogram ini memberikan indikasi visual mengenai kekuatan dan arah momentum.

Ketika garis MACD berada di atas garis sinyal, histogram berubah menjadi positif, menunjukkan momentum bullish. Sebaliknya, ketika garis MACD berada di bawah garis sinyal, histogram menjadi negatif, menunjukkan momentum bearish.

Menginterpretasikan sinyal dengan benar dapat membantu Anda mendapatkan keuntungan dari penggunaan indikator MACD. Inilah yang perlu Anda tafsirkan:

Persilangan: Ketika garis MACD melintas di atas atau di bawah garis sinyal, ini disebut persilangan garis sinyal. Ketika garis MACD melintas di atas garis sinyal, ini adalah sinyal bullish. Jika sebaliknya, itu adalah sinyal turun.

Persilangan Garis Nol: Ketika garis MACD melintas di atas garis nol, ini menunjukkan peningkatan momentum bullish, sementara persilangan di bawah garis nol menunjukkan peningkatan momentum bearish.

Divergensi: Divergensi terjadi ketika harga aset bergerak berlawanan dengan arah MACD.

Sinyal Jual: Ketika batang abu-abu (MACD Utama) melintas di bawah garis merah (MACD Signal Line), seperti yang terlihat pada grafik di bawah ini, ini sering kali menandakan bahwa harga mulai turun.

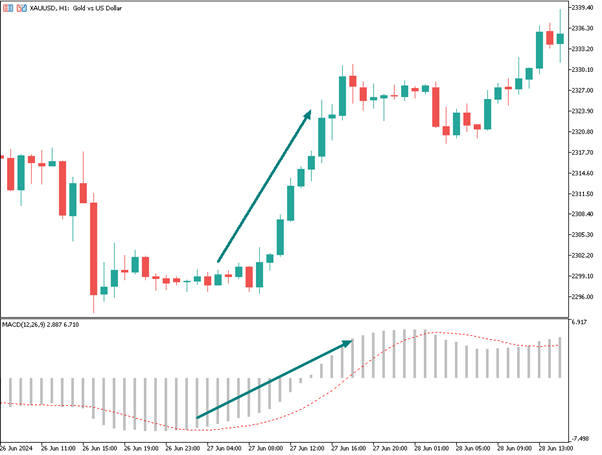

Sinyal Beli: Ketika batang abu-abu (MACD Main) melintas di atas garis merah (MACD Signal Line), seperti yang terlihat pada grafik di bawah ini, biasanya mengindikasikan bahwa harga mulai naik.

Indikator MACD digunakan dalam berbagai strategi trading seperti strategi mengikuti tren, momentum, dan pembalikan. Trader juga menggunakan indikator teknikal tambahan dan analisis aksi harga untuk mengonfirmasi sinyal MACD dan meminimalkan sinyal palsu.

Meskipun Moving Average Convergence Divergence (MACD) adalah alat yang banyak digunakan dalam analisis teknikal, MACD memiliki beberapa keterbatasan yang harus diperhatikan oleh para trader:

Mari kita lihat lebih detail.

Seperti kebanyakan indikator berbasis moving average, MACD adalah indikator lagging, yang bereaksi terhadap pergerakan harga di masa lalu. Jadi, indikator ini mungkin tidak memberikan sinyal langsung untuk pasar yang bergerak cepat atau selama masa volatilitas tinggi.

MACD dapat menghasilkan sinyal yang salah, terutama saat pasar berombak atau menyamping. Ada kemungkinan untuk mengalami whipsaw, di mana indikator memberikan sinyal beli dan jual yang saling bertentangan secara berurutan, yang menyebabkan kerugian jika ditindaklanjuti secara impulsif.

Tidak seperti osilator lainnya (seperti Relative Strength Index atau Stochastic Oscillator), MACD tidak menyertakan level overbought atau oversold. Akibatnya, MACD tidak dapat secara akurat mengidentifikasi kondisi pasar yang ekstrem, sehingga trader dapat kehilangan titik pembalikan yang potensial.

Perhitungan MACD bergantung pada moving average, yang mungkin tidak selalu secara tepat menangkap pergerakan harga yang cepat atau cepat. Ketergantungan ini dapat menyebabkan ketidakakuratan dalam menghasilkan sinyal, terutama dalam kondisi pasar yang bergejolak.

MACD dipengaruhi oleh parameter seperti jumlah periode untuk moving average dan faktor perataan untuk garis sinyal. Parameter-parameter ini dapat memengaruhi efektivitasnya. Nilai parameter yang berbeda dapat menghasilkan sinyal yang berbeda-beda, yang membuat trader lebih sulit untuk menentukan pengaturan optimal untuk pasar.

Mengandalkan sepenuhnya pada MACD untuk keputusan perdagangan dapat mengakibatkan hilangnya karakteristik pasar yang signifikan dan meningkatkan kemungkinan membuat kesimpulan yang salah. Oleh karena itu, MACD harus digunakan bersama indikator teknikal lainnya, analisis aksi harga, dan strategi manajemen risiko untuk mendapatkan efektivitas maksimum.

Membandingkan indikator MACD (Moving Average Convergence Divergence) dengan RSI (Relative Strength Index) akan memberikan wawasan tentang kekuatan, kelemahan, dan aplikasi masing-masing dalam trading:

MACD (Moving Average Convergence Divergence):

RSI (Indeks Kekuatan Relatif):

Kami telah menjelaskan apa itu indikator MACD, menjelaskan detailnya, cara kerjanya, keterbatasannya, dan perbandingannya dengan RSI (Relative Strength Index). Kesimpulannya, indikator MACD (Moving Average Convergence Divergence) adalah pilar analisis teknikal, yang memberikan wawasan signifikan kepada para trader tentang momentum pasar dan potensi pembalikan tren.

MACD adalah yang paling efektif ketika digunakan dengan indikator teknikal dan strategi manajemen risiko lainnya. Meskipun memiliki keterbatasan, menggunakannya dengan benar dapat membantu para pedagang menavigasi pasar keuangan dengan percaya diri.

Berapa nilai MACD yang baik?

Nilai MACD yang baik tergantung pada konteks dan jangka waktu yang dianalisis. Trader sering mencari persilangan MACD di atas garis nol sebagai sinyal beli potensial dan di bawah garis nol sebagai sinyal jual potensial.

Apa saja tiga angka dalam MACD?

Tiga angka dalam MACD mewakili parameter yang digunakan dalam perhitungannya:

Mana yang lebih akurat, RSI atau MACD?

RSI dan MACD memiliki tujuan yang berbeda. Namun, jika digunakan secara tepat dalam kombinasi dengan teknik analisis lain dan sinyal konfirmasi, keduanya bisa akurat.

Apa yang dimaksud dengan perpotongan MACD bullish pada suatu saham?

Perpotongan MACD bullish pada suatu saham terjadi ketika garis MACD melintas di atas garis Sinyal, mengindikasikan momentum bullish yang meningkat dan berpotensi menandakan peluang beli.

Bagaimana divergensi MACD memengaruhi analisis saham?

Divergensi MACD dalam analisis saham terjadi saat pergerakan harga saham berbeda dengan pergerakan MACD.

Prospek Logam Mulia Pasca Koreksi Mendalam

Prospek Logam Mulia Pasca Koreksi Mendalam

Logam mulia berbalik arah dari level tertinggi sepanjang masa setelah koreksi tajam. Simak apa yang memicu aksi jual massal dan dampaknya terhadap harga emas dan perak.

Detail Prospek USDCHF 2026: Mengapa Franc Swiss Menguat

Prospek USDCHF 2026: Mengapa Franc Swiss Menguat

USDCHF memasuki tahun 2026 di bawah tekanan jual yang kuat. Pelemahan dolar AS tampaknya menjadi alasan utama. Volatilitas juga meningkat.

Detail Hubungan DXY, Bitcoin, dan Emas

Hubungan DXY, Bitcoin, dan Emas

DXY, Bitcoin, dan emas memiliki hubungan yang menarik. Ketika dolar menguat, aset berisiko mengalami tekanan. Ketika dolar melemah, likuiditas membaik dan pasar cenderung tenang.

DetailBergabunglah dengan Channel Telegram Kami dan Berlangganan Sinyal Trading Kami secara Gratis!

Bergabunglah dengan Telegram!