Carry trade adalah strategi investasi populer yang digunakan oleh para trader untuk mengambil keuntungan dari perbedaan suku bunga antara dua mata uang. Ini adalah cara meminjam uang dalam mata uang dengan suku bunga rendah dan berinvestasi dalam mata uang lain yang menawarkan imbal hasil lebih tinggi.

Tujuannya? Mendapatkan keuntungan dari selisih suku bunga, yang juga dikenal sebagai “carry”.

Carry trade sangat umum di pasar FX, di mana mata uang tertentu (seperti yen Jepang), sering kali memiliki suku bunga yang jauh lebih rendah dibandingkan dengan mata uang lainnya (seperti dolar AS).

Pada intinya, carry trade adalah konsep yang sederhana, tetapi melibatkan beberapa bagian yang bergerak yang membuatnya sedikit lebih kompleks dalam praktiknya. Secara sederhana, carry trade adalah meminjam uang dalam mata uang dengan suku bunga rendah dan menginvestasikannya dalam mata uang dengan suku bunga lebih tinggi untuk mengantongi selisih suku bunga.

Investor meminjam dalam mata uang berbunga rendah dan berinvestasi dalam mata uang dengan imbal hasil lebih tinggi, mengumpulkan selisih suku bunga dari waktu ke waktu.

Meskipun konsep ini terdengar sederhana, ada beberapa faktor kunci yang membuatnya berhasil-dan terkadang tidak berhasil.

Mari kita uraikan lebih lanjut dengan beberapa contoh dan poin-poin penting:

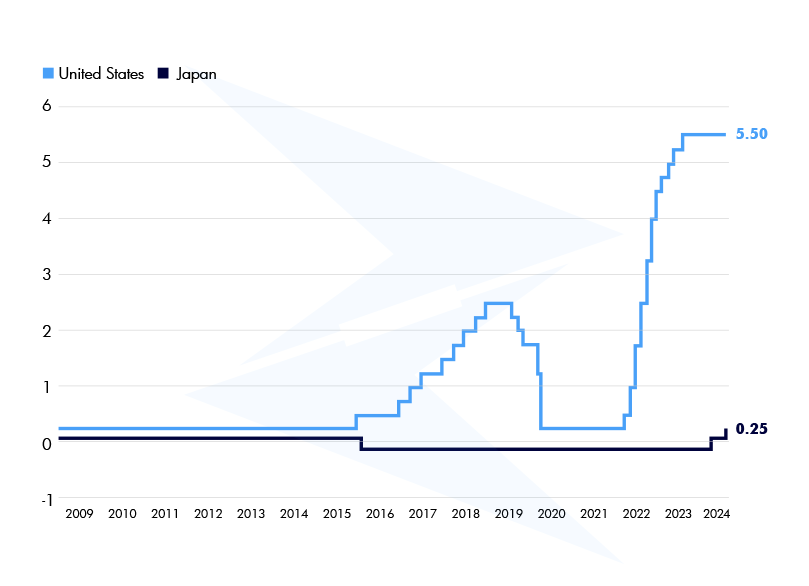

Seluruh fondasi carry trade dibangun di atas perbedaan antara suku bunga dua mata uang. Sebagai contoh, katakanlah yen Jepang memiliki suku bunga 0,1%, dan dolar Australia memiliki suku bunga 4%. Seorang investor dapat meminjam yen, yang pada dasarnya adalah uang murah, dan membeli dolar Australia untuk mendapatkan imbal hasil 4%. Selisihnya (3,9%) menjadi keuntungan investor.

Ini bukan hanya tentang suku bunga. Nilai mata uang juga berfluktuasi, yang dapat menguntungkan atau merugikan Anda. Contohnya, jika Anda meminjam yen Jepang untuk membeli dolar Australia, dan dolar Australia menguat, Anda tidak hanya mendapat keuntungan dari selisih bunga, tetapi juga dari pergerakan mata uang. Namun, jika dolar Australia melemah, carry trade Anda dapat mengakibatkan kerugian.

Carry trade tidak boleh dianggap sebagai uang gratis. Karena ada biaya transaksi, spread, dan terkadang pergeseran pasar yang tidak terduga. Contohnya, jika ketegangan geopolitik menyebabkan yen menguat, jumlah pinjaman Anda tiba-tiba menjadi lebih mahal.

Carry trade sering kali melibatkan penggunaan leverage, yang berarti meminjam lebih banyak uang dari yang Anda miliki untuk memperbesar potensi keuntungan. Contohnya, bila Anda memiliki $10.000, namun Anda meminjam $50.000 untuk mengeksekusi carry trade, maka profit akan berlipat ganda.

Carry trade terjadi karena perbedaan suku bunga antar negara.

Ketika bank sentral di suatu negara mempertahankan suku bunga yang lebih rendah, sementara negara lain menawarkan imbal hasil yang lebih tinggi, trader dan investor melihat peluang untuk mendapatkan keuntungan dari selisih tersebut. Mereka meminjam dalam mata uang negara dengan suku bunga lebih rendah dan berinvestasi dalam mata uang dengan imbal hasil lebih tinggi.

Ini adalah cara bagi investor untuk mendapatkan pendapatan pasif dari pembayaran bunga sekaligus berpotensi mendapatkan keuntungan dari pergerakan mata uang yang menguntungkan.

Baik investor institusional maupun individu dapat mengambil manfaat dari carry trade. Institusi keuangan besar, seperti hedge fund dan bank investasi, sering menggunakan strategi ini dalam skala yang lebih besar.

Mereka menggunakan leverage, yang meningkatkan potensi keuntungan mereka dengan memungkinkan mereka meminjam dalam jumlah besar untuk mengambil keuntungan dari selisih kurs. Trader ritel juga mendapat manfaat, meskipun dalam skala yang lebih kecil, dengan meminjam dalam mata uang berbunga rendah seperti yen Jepang atau franc Swiss dan berinvestasi dalam mata uang berimbal hasil lebih tinggi seperti dolar Australia atau Selandia Baru.

Perdagangan ini menawarkan cara untuk mendapatkan pengembalian reguler dalam kondisi pasar yang stabil. Namun, peluang ini bergantung pada stabilitas suku bunga dan nilai mata uang.

Carry trade biasanya dieksekusi dalam pasangan mata uang. Beberapa mata uang sering terlibat dalam carry trade karena tingkat suku bunga yang rendah atau tinggi secara historis.

Masing-masing perdagangan ini melibatkan peminjaman dalam mata uang dengan suku bunga rendah (seperti yen Jepang atau franc Swiss) dan investasi dalam mata uang dengan imbal hasil yang lebih tinggi (seperti dolar Australia atau real Brasil). Mari kita bahas beberapa contoh dunia nyata dari perdagangan ini.

Salah satu carry trade yang paling populer adalah meminjam dalam yen Jepang (JPY), yang telah lama memiliki suku bunga sangat rendah, dan berinvestasi dalam dolar Australia (AUD), mata uang yang terkait dengan suku bunga yang jauh lebih tinggi.

Selama bertahun-tahun, ekonomi Australia yang kuat dan suku bunga bank sentral yang lebih tinggi menarik investor untuk melakukan carry trade. Carry trade JPY/AUD menawarkan keuntungan ganda berupa imbal hasil yang tinggi dan stabilitas mata uang yang relatif. Namun, perdagangan ini menjadi kurang menguntungkan selama kemerosotan ekonomi atau ketika yen menguat.

Carry trade lain yang terkenal adalah meminjam dalam yen dan berinvestasi dalam dolar AS (USD). Suku bunga Federal Reserve yang lebih tinggi dibandingkan dengan bank sentral Jepang membuat perdagangan ini menarik selama bertahun-tahun, terutama dalam periode ekspansi ekonomi AS.

Investor dapat memanfaatkan selisih tersebut, mengambil keuntungan dari selisih suku bunga dan potensi apresiasi dolar AS. Namun, hal ini dapat dengan cepat berbalik jika yen menguat atau jika suku bunga AS turun.

Franc Swiss (CHF) adalah mata uang lain yang memiliki suku bunga rendah secara konsisten, sering kali di wilayah negatif, menjadikannya mata uang pendanaan yang bagus. Di sisi lain, dolar Selandia Baru (NZD) secara historis menawarkan imbal hasil yang jauh lebih tinggi.

Investor meminjam franc untuk berinvestasi dalam aset berimbal hasil lebih tinggi di Selandia Baru.

Pasangan euro (EUR) dan real Brasil (BRL) mewakili carry trade yang lebih tidak stabil tetapi berpotensi menguntungkan. Meminjam dalam euro, di mana suku bunga lebih rendah karena kebijakan moneter Bank Sentral Eropa, dan berinvestasi dalam aset Brasil, yang menawarkan imbal hasil tinggi, telah menjadi pilihan yang menarik bagi investor yang toleran terhadap risiko.

Perdagangan ini telah memberikan imbal hasil yang kuat selama periode stabilitas ekonomi di Brasil.

Pada awal tahun 2024, sesuatu yang signifikan terjadi di dunia carry trade: Pelonggaran carry trade yen Jepang.

Selama bertahun-tahun, investor telah meminjam dalam yen Jepang (JPY) dengan suku bunga mendekati nol untuk berinvestasi dalam mata uang berimbal hasil lebih tinggi. Strategi ini bekerja dengan baik selama Jepang mempertahankan suku bunga yang sangat rendah.

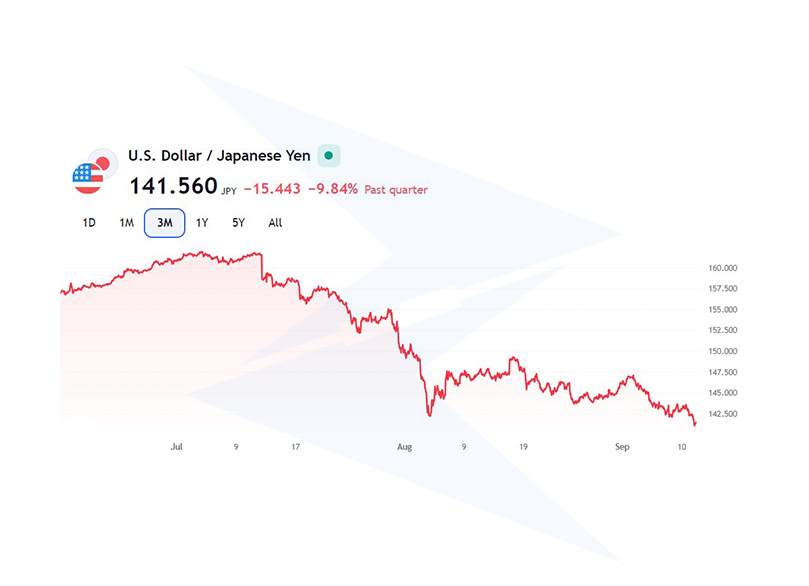

Namun, pada tahun 2024, kombinasi kenaikan suku bunga di Jepang dan meningkatnya ketidakpastian ekonomi global membuat banyak investor membalikkan perdagangan ini - yang dikenal sebagai “unwinding”. Ketika bank sentral Jepang mengisyaratkan pengetatan kebijakan moneter untuk memerangi inflasi, yen mulai terapresiasi dengan cepat.

Para investor, yang telah meminjam dalam yen, tiba-tiba dihadapkan pada meningkatnya biaya untuk membayar kembali pinjaman mereka dalam mata uang yang sekarang lebih kuat. Akibatnya, mereka mulai menjual aset-aset berimbal hasil lebih tinggi (seperti USD atau AUD) dan membeli kembali yen untuk melunasi posisi mereka. Situasi ini menyebabkan apresiasi tajam terhadap yen dan penurunan mata uang berimbal hasil lebih tinggi.

Pelonggaran ini menyebabkan volatilitas yang tinggi di pasar forex. Investor dengan posisi leverage besar sangat terpukul, karena kekuatan yen mengurangi nilai posisi mereka.

Unwinding Carry Trade Jepang 2024 berfungsi sebagai pengingat akan risiko yang terkait dengan carry trade, terutama di lingkungan di mana kebijakan bank sentral dapat berubah secara tak terduga.

Apa saja risiko yang terkait dengan carry trade?

Carry trade memiliki beberapa risiko, termasuk fluktuasi mata uang, perubahan suku bunga, dan volatilitas pasar. Pergeseran tiba-tiba dalam nilai mata uang atau kebijakan bank sentral dapat dengan cepat mengubah carry trade yang menguntungkan menjadi kerugian. Investor yang menggunakan leverage tinggi sangat rentan.

Apa perbedaan antara teori dan praktik dalam carry trade?

Secara teori, carry trade tampak sederhana: meminjam dalam mata uang berbunga rendah dan berinvestasi dalam mata uang dengan imbal hasil lebih tinggi. Namun dalam praktiknya, hal-hal seperti biaya transaksi, volatilitas mata uang, dan peristiwa pasar yang tidak terduga membuat carry trade lebih berisiko dan lebih kompleks daripada yang terlihat di atas kertas.

Apa yang dimaksud dengan pelepasan carry trade?

Unwinding terjadi ketika investor mulai keluar dari posisi carry trade mereka, sering kali karena perubahan kondisi pasar atau kenaikan biaya dalam mata uang pendanaan. Hal ini dapat menyebabkan apresiasi cepat pada mata uang berbunga rendah (seperti yen) karena trader membelinya kembali untuk membayar pinjaman.

Siapa yang biasanya terlibat dalam carry trade?

Carry trade umum dilakukan oleh investor institusional seperti hedge fund dan perusahaan finansial besar yang dapat memanfaatkan leverage dan selisih suku bunga. Namun, investor perorangan juga berpartisipasi dalam carry trade, terutama di pasar forex.

Bagaimana kebijakan bank sentral memengaruhi carry trade?

Kebijakan bank sentral, terutama yang terkait dengan suku bunga, secara langsung memengaruhi carry trade. Jika bank sentral menaikkan suku bunga dalam mata uang berimbal hasil rendah, transaksi menjadi kurang menguntungkan.

Sebaliknya, saat bank sentral mempertahankan suku bunga rendah, transaksi ini akan berkembang pesat.

Apakah carry trade dapat menguntungkan di pasar yang bergejolak?

Carry trade biasanya lebih menguntungkan di pasar yang stabil dengan fluktuasi mata uang yang minimal. Di pasar yang bergejolak, risikonya meningkat, sehingga lebih sulit untuk mempertahankan posisi.

Prospek Logam Mulia Pasca Koreksi Mendalam

Prospek Logam Mulia Pasca Koreksi Mendalam

Logam mulia berbalik arah dari level tertinggi sepanjang masa setelah koreksi tajam. Simak apa yang memicu aksi jual massal dan dampaknya terhadap harga emas dan perak.

Detail Prospek USDCHF 2026: Mengapa Franc Swiss Menguat

Prospek USDCHF 2026: Mengapa Franc Swiss Menguat

USDCHF memasuki tahun 2026 di bawah tekanan jual yang kuat. Pelemahan dolar AS tampaknya menjadi alasan utama. Volatilitas juga meningkat.

Detail Hubungan DXY, Bitcoin, dan Emas

Hubungan DXY, Bitcoin, dan Emas

DXY, Bitcoin, dan emas memiliki hubungan yang menarik. Ketika dolar menguat, aset berisiko mengalami tekanan. Ketika dolar melemah, likuiditas membaik dan pasar cenderung tenang.

DetailBergabunglah dengan Channel Telegram Kami dan Berlangganan Sinyal Trading Kami secara Gratis!

Bergabunglah dengan Telegram!