مؤشر MACD (تباعد تقارب المتوسط المتحرك) هو مذبذب زخم مفيد يعكس العلاقة بين متوسطين متحركين لسعر الأصل. يستخدم المتداولون مؤشر MACD على نطاق واسع في الأسواق المالية المختلفة. وهو شائع لقدرته على تحديد التغيرات المحتملة في اتجاه زخم السعر.

يتكونMACD من ثلاثة مكونات رئيسية:

يُعد مؤشر MACD مفيدًا للمتداولين لمعرفة قوة واتجاه زخم السعر في الأصل المالي. وهو يعمل من خلال حساب وتفسير الإشارات وتنفيذها في استراتيجيات التداول الخاصة بك. وإليك الطريقة:

بطرح المتوسط المتحرك الأسي المتحرك لـ 26 فترة من المتوسط المتحرك الأسي (EMA) من المتوسط المتحرك الأسي لـ 12 فترة لسعر الأصل، ينتج خط MACD.

يستجيب المتوسط المتحرك الأسي لـ 12 فترة بشكل أسرع لتقلبات الأسعار الأخيرة، ولكن المتوسط المتحرك الأسي لـ 26 فترة يعطي متوسطًا أكثر سلاسة على مدى فترة أطول.

ينتج عن طرح المتوسط المتحرك الأسي الأطول من المتوسط المتحرك الأسي الأقصر خطًا واحدًا يتأرجح أعلى وأسفل الصفر، مما يشير إلى تقارب وتباعد المتوسطين المتحركين.

خط الإشارة هو المتوسط المتحرك الأسي لخط MACD المكون من 9 فترات.

وهو يعمل كمحفز لإشارات البيع والشراء، مما يخفف من تقلبات خط MACD.

يتم إنشاء المدرج التكراري من خلال رسم الفرق بين خطي MACD وخطوط الإشارة. وهو يعطي مؤشرات مرئية حول قوة واتجاه الزخم.

عندما يكون خط MACD أعلى من خط الإشارة، يتحول المدرج التكراري إلى موجب، مما يشير إلى زخم صعودي. على النقيض من ذلك، عندما يكون خط MACD أسفل خط الإشارة، يكون المدرج التكراري سالبًا، مما يشير إلى زخم هبوطي.

يمكن أن يساعدك تفسير الإشارات بشكل صحيح على الاستفادة من استخدام مؤشر MACD. إليك ما تحتاج إلى تفسيره:

تقاطعات التقاطع عندما يتقاطع خط MACD أعلى أو أسفل خط الإشارة، يُطلق عليه تقاطع خط الإشارة. عندما يتقاطع خط MACD فوق خط الإشارة، فهذه إشارة صعودية. عندما يكون العكس، فهي إشارة صعودية.

تقاطعات خط الصفر: عندما يتقاطع خط MACD فوق خط الصفر، فهذا يشير إلى زيادة الزخم الصعودي، بينما يشير التقاطع أسفل خط الصفر إلى زيادة الزخم الهبوطي.

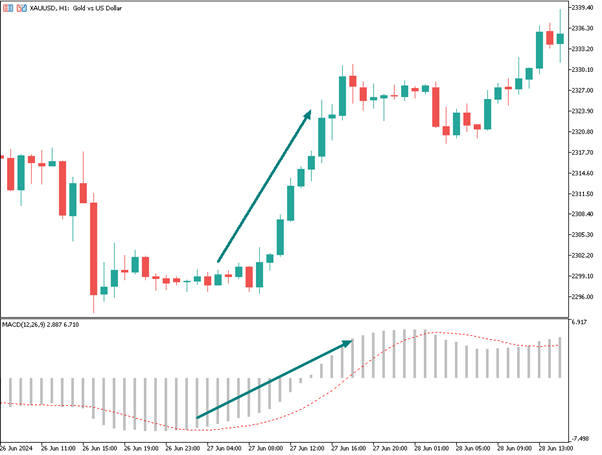

التباعد: يحدث التباعد عندما يتحرك سعر الأصل في الاتجاه المعاكس لخط MACD.

إشارة البيع: عندما تتقاطع الأعمدة الرمادية (خط MACD الرئيسي) أسفل الخط الأحمر (خط إشارة MACD)، كما هو موضح في الرسم البياني أدناه، فغالبًا ما يشير ذلك إلى أن السعر بدأ في الهبوط.

إشارة الشراء: عندما تتقاطع الأشرطة الرمادية (MACD الرئيسي) فوق الخط الأحمر (خط إشارة MACD)، كما هو موضح في الرسم البياني أدناه، فهذا يشير عادةً إلى أن السعر بدأ في الارتفاع.

يستخدم مؤشر MACD في العديد من استراتيجيات التداول مثل استراتيجيات تتبع الاتجاه والزخم والاستراتيجيات الانعكاسية. كما يستخدم المتداولون أيضًا مؤشرات فنية إضافية وتحليل حركة السعر لتأكيد إشارات MACD وتقليل الإشارات الخاطئة.

في حين أن تباعد تقارب المتوسط المتحرك (MACD) هو أداة مستخدمة على نطاق واسع في التحليل الفني، إلا أن له العديد من القيود التي يجب أن يكون المتداولون على دراية بها:

دعونا نلقي نظرة عليها بمزيد من التفصيل.

مثل معظم المؤشرات التي تعتمد على المتوسطات المتحركة، فإن مؤشر MACD هو مؤشر متأخر، يتفاعل مع تحركات الأسعار السابقة. لذلك، قد لا يقدم إشارات فورية للأسواق سريعة الحركة أو خلال أوقات التقلبات العالية.

يمكن لمؤشر MACD أن يولد إشارات خاطئة، خاصة خلال الأسواق المتقلبة أو الأسواق المتذبذبة أو الجانبية. من الممكن أن تتعرض لإشارات كاذبة، حيث يعطي المؤشر إشارات بيع وشراء متضاربة في تتابع سريع، مما يؤدي إلى خسائر إذا تم التصرف باندفاع.

على عكس مؤشرات التذبذب الأخرى (مثل مؤشر القوة النسبية أو مؤشر ستوكاستيك)، لا يتضمن مؤشر MACD مستويات ذروة الشراء أو ذروة البيع. ونتيجة لذلك، قد لا يحدد بدقة ظروف السوق القصوى، مما يؤدي إلى تفويت المتداولين لنقاط الانعكاس المحتملة.

تعتمد حسابات مؤشر الماكد (MACD) على المتوسطات المتحركة، والتي قد لا تلتقط دائمًا تحركات الأسعار السريعة أو السريعة بدقة. يمكن أن يؤدي هذا الاعتماد إلى عدم الدقة في توليد الإشارات، لا سيما في ظروف السوق المتقلبة.

يتأثر مؤشر MACD بمعلمات مثل عدد الفترات الخاصة بالمتوسطات المتحركة وعامل التنعيم لخط الإشارة. يمكن أن تؤثر هذه المعلمات على فعاليته. يمكن أن تنتج قيم المعلمات المختلفة إشارات متفاوتة، مما يجعل من الصعب على المتداولين تحديد الإعدادات المثلى للسوق.

قد يؤدي الاعتماد كليًا على مؤشر MACD لاتخاذ قرارات التداول إلى فقدان خصائص السوق المهمة وزيادة فرصة التوصل إلى استنتاجات خاطئة. لهذا السبب يجب استخدامه مع المؤشرات الفنية الأخرى، وتحليل حركة السعر، واستراتيجيات إدارة المخاطر لتحقيق أقصى قدر من الفعالية.

توفر المقارنة بين مؤشر MACD (تباعد تقارب المتوسط المتحرك) ومؤشر القوة النسبية (RSI) نظرة ثاقبة على نقاط القوة والضعف والتطبيقات الخاصة بكل منهما في التداول:

مؤشر MACD (تباعد تقارب المتوسط المتحرك):

مؤشر القوة النسبية (RSI):

لقد قمنا بشرح ماهية مؤشر MACD، ووصف تفاصيله، وكيفية عمله، وقيوده، ومقارنته بمؤشر القوة النسبية. في الختام، يعد مؤشر MACD (تباعد تقارب المتوسط المتحرك) أحد أعمدة التحليل الفني، حيث يوفر للمتداولين رؤى مهمة حول زخم السوق وانعكاسات الاتجاه المحتملة.

يكون مؤشر MACD هو الأكثر فعالية عند استخدامه مع المؤشرات الفنية الأخرى واستراتيجيات إدارة المخاطر. وعلى الرغم من أن له بعض القيود، إلا أن استخدامه بشكل صحيح يمكن أن يساعد المتداولين على التنقل في الأسواق المالية بثقة.

ما هي قيمة مؤشر MACD الجيدة؟

تعتمد قيمة MACD الجيدة على السياق والإطار الزمني الذي يتم تحليله. غالبًا ما يبحث المتداولون عن تقاطعات MACD فوق خط الصفر كإشارات شراء محتملة وتحت خط الصفر كإشارات بيع محتملة.

ما هي الأرقام الثلاثة في MACD؟

تمثل الأرقام الثلاثة في مؤشر MACD المعلمات المستخدمة في حسابه:

أيهما أكثر دقة RSI أم MACD؟

لمؤشر القوة النسبية RSI ومؤشر الماكد MACD أغراض مختلفة. ومع ذلك، إذا تم استخدامهما بشكل مناسب مع تقنيات التحليل الأخرى وإشارات التأكيد، يمكن أن يكون كلاهما دقيقًا.

ما هو تقاطع MACD الصاعد في السهم؟

يحدث تقاطع MACD الصعودي في السهم عندما يتقاطع خط MACD فوق خط الإشارة، مما يشير إلى زيادة الزخم الصعودي وربما يشير إلى فرصة شراء.

كيف يؤثر تباعد MACD على تحليل الأسهم؟

يحدث تباعد مؤشر MACD في تحليل الأسهم عندما تختلف حركة سعر السهم عن حركة مؤشر MACD.

توقعات المعادن الثمينة بعد التصحيح العميق

توقعات المعادن الثمينة بعد التصحيح العميق

تراجعت المعادن الثمينة من مستويات قياسية بعد تصحيح حاد. اكتشف ما الذي أدى إلى موجة البيع وماذا يعني ذلك بالنسبة لأسعار الذهب والفضة.

التفاصيل توقعات USDCHF لعام 2026: لماذا يرتفع الفرنك السويسري

توقعات USDCHF لعام 2026: لماذا يرتفع الفرنك السويسري

دخل USDCHF عام 2026 تحت ضغط بيع قوي. ويبدو أن ضعف الدولار الأمريكي هو السبب الرئيسي. كما زادت التقلبات.

التفاصيل العلاقة بين مؤشر DXY والبيتكوين والذهب

العلاقة بين مؤشر DXY والبيتكوين والذهب

تربط بين مؤشر DXY والبيتكوين والذهب علاقة مثيرة للاهتمام. فعندما يرتفع سعر الدولار، تتعرض الأصول الخطرة للضغط. وعندما ينخفض سعر الدولار، تتحسن السيولة وتستعيد الأسواق أنفاسها.

التفاصيلثم انضم إلى قناتنا على تيليجرام واشترك في النشرة الإخبارية لإشارات التداول مجانًا!

انضم إلينا على تيليجرام!