متوسط المدى الحقيقي (ATR) هو مؤشر تحليل فني يُستخدم لقياس التقلبات في الأسواق المالية. تم تطوير هذا المؤشر من قبل ج. J. Welles Wilder Jr.، وهو مفيد بشكل خاص في الأسواق المتقلبة مثل الفوركس والسلع وعقود الفروقات على الأسهم لتحديد قوة ومستوى تقلبات الأسعار.

يتضمن حساب متوسط قيم النطاق الحقيقي على مدى فترة محددة، عادةً ما تكون 14 فترة. ويتم تحديد النطاق الحقيقي عن طريق اختيار أكبر قيمة من القيم الثلاث التالية: الفرق بين أعلى سعر للفترة الحالية وأدنى سعر للفترة الحالية، والفرق بين سعر الإغلاق السابق وسعر الإغلاق للفترة الحالية، والفرق بين سعر الإغلاق السابق وسعر الإغلاق للفترة الحالية.

في هذه المقالة، يمكنك الحصول على معلومات أكثر تفصيلاً عن متوسط المدى الحقيقي.

ATR هو مؤشر غير اتجاهي، لذلك عندما يتسع، يمكن أن يشير إلى كل من ضغط البيع وضغط الشراء. تنتج القيم المرتفعة عادةً عن ارتفاع أو انخفاض حاد ومن غير المرجح أن تستمر لفترات طويلة.

تشير القيمة المنخفضة لمؤشر ATR إلى سلسلة من الفترات ذات النطاقات الصغيرة، مما يشير إلى تقلب أقل. يمكن أن تشير القيم المنخفضة لفترات طويلة إلى منطقة توطيد وإمكانية استمرار الحركة أو الانعكاس.

يعتبر ATR مفيدًا جدًا لمستويات الإيقاف أو محفزات الدخول. في حين أن نقاط الإيقاف الثابتة بالدولار أو النسبة المئوية للإيقاف لا تأخذ في الحسبان التقلبات، فإن نقاط الإيقاف ATR تتكيف مع تحركات الأسعار الحادة أو مناطق التوطيد، والتي يمكن أن تؤدي إلى تحركات غير طبيعية للأسعار في أي من الاتجاهين.

يقيس ATR مدى اتساع تحركات الأسعار خلال فترة محددة (عادةً 14 فترة). ولحسابه، تحتاج أولاً إلى تحديد النطاق الحقيقي لكل فترة.

لحساب النطاق الحقيقي، اتبع الخطوات التالية:

معادلة المدى الحقيقي:

TR = الحد الأقصى([القمة الحالية - القاع الحالي، |القمة الحالية - الإغلاق السابق |، |القمة الحالية - الإغلاق السابق |، |القاع الحالي - الإغلاق السابق |])

بعد ذلك، يمكن حساب متوسط المدى الحقيقي:

معادلة متوسط المدى الحقيقي

ATR=(n1)∑i=1nTRi

*n يمثل عدد الفترات

**TRi هو المدى الحقيقي لكل فترة i.

يساعد مؤشر ATR المتداولين على فهم مستوى تقلبات السوق وقوة تحركات الأسعار. عندما تكون القيمة مرتفعة، فإنها تشير إلى تقلبات كبيرة في الأسعار وزيادة التقلبات في السوق. ويشير هذا الوضع إلى أنه قد يكون هناك ضغط بيع أو شراء قوي وأن هناك اتجاهًا واضحًا في السوق.

تشير قيمة ATR المنخفضة إلى أن تحركات الأسعار تقتصر على نطاق ضيق وأن التقلبات منخفضة. وقد يشير ذلك إلى فترة من التماسك أو عدم اليقين في السوق.

ويستخدم أيضًا لتحديد مستويات وقف الخسارة وتحسين استراتيجيات إدارة المخاطر. يمكن أن يساعد استخدام ATR في تحديد مستويات أوسع لإيقاف الخسارة خلال فترات التقلبات العالية المستثمرين على حماية أنفسهم من تحركات الأسعار غير الطبيعية.

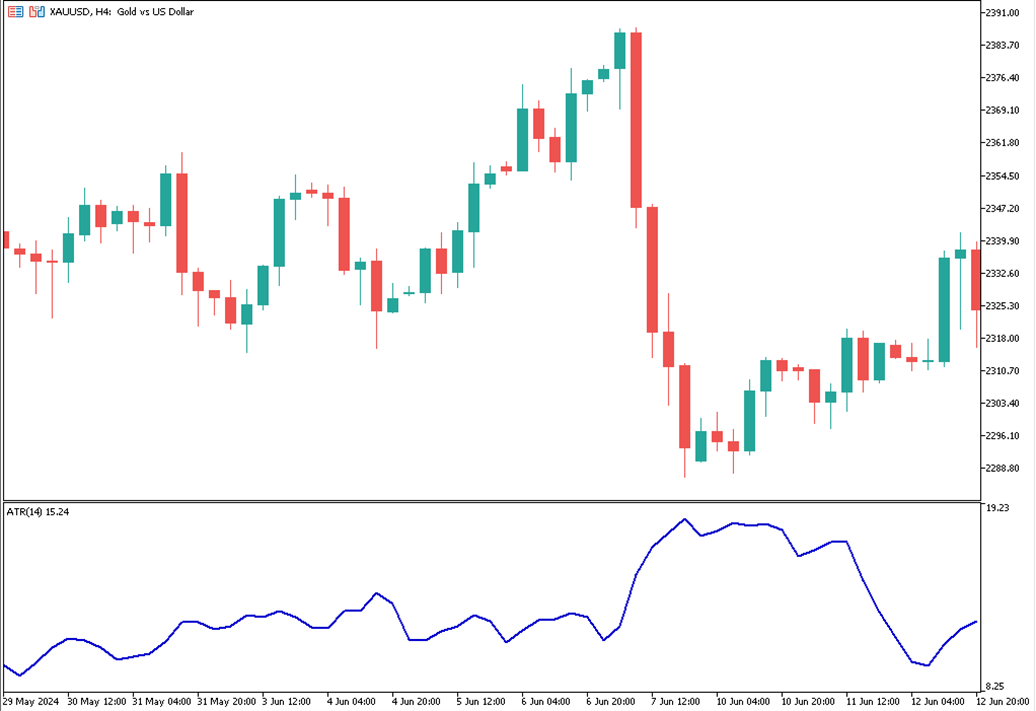

وفيما يلي مثال على الرسم البياني لمؤشر ATR:

كمثال على استخدام ATR، دعنا نفحص النطاق الحقيقي لفترة 14 يومًا معًا:

| اليوم | أعلى سعر (بالدولار) | أقل سعر (بالدولار) | سعر إغلاق اليوم السابق (بالدولار) |

| 1 | 22.50 | 21.00 | 22.00 |

| 2 | 23.00 | 21.50 | 21.80 |

| 3 | 23.20 | 22.00 | 22.50 |

| 4 | 24.00 | 22.50 | 23.00 |

| 5 | 24.50 | 23.00 | 23.80 |

| 6 | 25.00 | 23.50 | 24.00 |

| 7 | 25.50 | 24.00 | 24.80 |

| 8 | 26.00 | 24.50 | 25.20 |

| 9 | 26.50 | 25.00 | 25.80 |

| 10 | 27.00 | 25.50 | 26.20 |

| 11 | 27.50 | 26.00 | 26.80 |

| 12 | 28.00 | 26.50 | 27.00 |

| 13 | 28.50 | 27.00 | 27.50 |

| 14 | 29.00 | 27.50 | 28.00 |

بعد ذلك، نحتاج إلى حساب النطاق الحقيقي (TR) لكل يوم:

| اليوم | H-L | H-Cp | L-Cp |

| 1 | 1.50 | 0.50 | -1.00 |

| 2 | 1.50 | 1.20 | -0.30 |

| 3 | 1.50 | 0.70 | -0.50 |

| 4 | 1.50 | 1.00 | -0.50 |

| 5 | 1.50 | 0.70 | -0.80 |

| 6 | 1.50 | 1.00 | -0.70 |

| 7 | 1.50 | 0.70 | -0.80 |

| 8 | 1.50 | 0.80 | -0.70 |

| 9 | 1.50 | 0.70 | -0.80 |

| 10 | 1.50 | 0.80 | -0.70 |

| 11 | 1.50 | 0.70 | -0.80 |

| 12 | 1.50 | 0.80 | -0.70 |

| 13 | 1.50 | 1.00 | -0.50 |

| 14 | 1.50 | 1.00 | -0.50 |

دعونا نجمع أعلى القيم خلال 14 يومًا:

1.50 + 1.50 + 1.20 + 1.50 + 1.50 + 1.50 + 1.50 + 1.50 + 1.50 + 1.50 + 1.50 + 1.50 + 1.50 + 1.50 = 20.40

لحساب قيمة ATR الأولية، نقسم هذا الإجمالي على 14:

20.40 / 14 = 1.46

لحساب ATR للفترة الحالية:

لذلك، في هذا المثال، متوسط التقلب للأصل هو 1.46 دولار.

كيف تقرأ قيم ATR؟

تتم قراءة قيم ATR من خلال النظر إلى الناتج العددي لمؤشر ATR على الرسم البياني. تشير قيم ATR الأعلى إلى زيادة التقلب، مما يعني تحركات سعرية أكبر خلال فترة معينة. وعلى العكس من ذلك، تشير قيم ATR المنخفضة إلى تقلب أقل وتحركات سعرية أقل.

كيف يُستخدم ATR في تداول الفوركس؟

في تداول الفوركس، يُستخدم ATR لقياس تقلبات السوق وتحديد مستويات وقف الخسارة المناسبة. يستخدم المتداولون ATR لتحديد متوسط نطاق تحركات الأسعار لزوج من العملات.

ما هو أفضل إعداد لفترة ATR؟

إعداد الفترة الأكثر شيوعًا هو 14، كما اقترحه مبتكر ATR، J. Welles Wilder Jr.، ومع ذلك، يمكن استخدام فترات أقصر مثل 7 أو 10 للتداول قصير الأجل الأكثر استجابة، بينما يمكن استخدام فترات أطول مثل 20 أو 50 للتداول على المدى الطويل.

هل ATR مناسب للتداول اليومي؟

نعم، إن ATR مناسب للتداول اليومي. من خلال فهم متوسط نطاق تحركات الأسعار خلال يوم التداول، يمكن للمتداولين اليوميين اتخاذ قرارات أكثر استنارة بشأن نقاط الدخول والخروج.

كيف يمكن استخدام ATR لتحديد الاختراقات المحتملة؟

يمكن استخدام ATR في تحديد الاختراقات المحتملة من خلال تسليط الضوء على فترات التقلبات المتزايدة. عندما ترتفع القيم، فهذا يشير إلى أن تحركات الأسعار أصبحت أكثر أهمية، مما قد يشير إلى اختراق قادم.

ما هي الأخطاء الشائعة التي يرتكبها المتداولون عند استخدام ATR؟

تشمل الأخطاء الشائعة الاعتماد فقط على ATR دون النظر في المؤشرات الأخرى، واستخدام إعداد فترة غير مناسبة لا تتناسب مع استراتيجية التداول، وإساءة تفسير قيم ATR المرتفعة على أنها مؤشر قاطع لاتجاه السوق. وبالإضافة إلى ذلك، قد يضع المتداولون مستويات وقف الخسارة قريبة جدًا من السعر الحالي، مما لا يتيح مساحة كافية لتقلبات السوق المعتادة.

توقعات المعادن الثمينة بعد التصحيح العميق

توقعات المعادن الثمينة بعد التصحيح العميق

تراجعت المعادن الثمينة من مستويات قياسية بعد تصحيح حاد. اكتشف ما الذي أدى إلى موجة البيع وماذا يعني ذلك بالنسبة لأسعار الذهب والفضة.

التفاصيل توقعات USDCHF لعام 2026: لماذا يرتفع الفرنك السويسري

توقعات USDCHF لعام 2026: لماذا يرتفع الفرنك السويسري

دخل USDCHF عام 2026 تحت ضغط بيع قوي. ويبدو أن ضعف الدولار الأمريكي هو السبب الرئيسي. كما زادت التقلبات.

التفاصيل العلاقة بين مؤشر DXY والبيتكوين والذهب

العلاقة بين مؤشر DXY والبيتكوين والذهب

تربط بين مؤشر DXY والبيتكوين والذهب علاقة مثيرة للاهتمام. فعندما يرتفع سعر الدولار، تتعرض الأصول الخطرة للضغط. وعندما ينخفض سعر الدولار، تتحسن السيولة وتستعيد الأسواق أنفاسها.

التفاصيلثم انضم إلى قناتنا على تيليجرام واشترك في النشرة الإخبارية لإشارات التداول مجانًا!

انضم إلينا على تيليجرام!